Esta é a Investor Track, nossa nova análise semanal focada em estratégias e teses de investimento para o mercado imobiliário da próxima década. Para se inscrever e receber toda semana, basta clicar aqui.

ABERTURA

Ao longo da última década, os family offices deixaram de ser estruturas discretas dedicadas à preservação de fortunas familiares para se tornarem verdadeiras plataformas de investimento global.

Analisamos os relatórios da UBS e Campden Wealth (2016) e o Informe Global Family Office 2025 para entender o tamanho dessa transformação.

O que antes era um jogo de controle e estabilidade se tornou uma corrida por performance, impacto e sofisticação.

A mudança é estrutural: o capital de famílias ultra ricas está hoje mais profissionalizado, diversificado e orientado por propósito.

E o setor imobiliário, antes o pilar conservador dos portfólios, passou a ocupar uma nova função — a de ativo estratégico e produtivo, capaz de combinar retorno financeiro e impacto.

Boa leitura!

No conteúdo de hoje:

🏛️ De guardiões a estrategistas — a virada dos family offices.

🏗️ Do tijolo à tese — o investimento como posicionamento.

🇧🇷 O Brasil entrando na lógica do capital inteligente.

🏢 O novo papel do Real Estate

#1

2016: o imóvel como abrigo

No início da última década, o relatório global de family offices mostrava um mundo ainda marcado pela herança da crise de 2008.

O ambiente era de aversão ao risco, juros baixos e um foco quase absoluto em preservar capital.

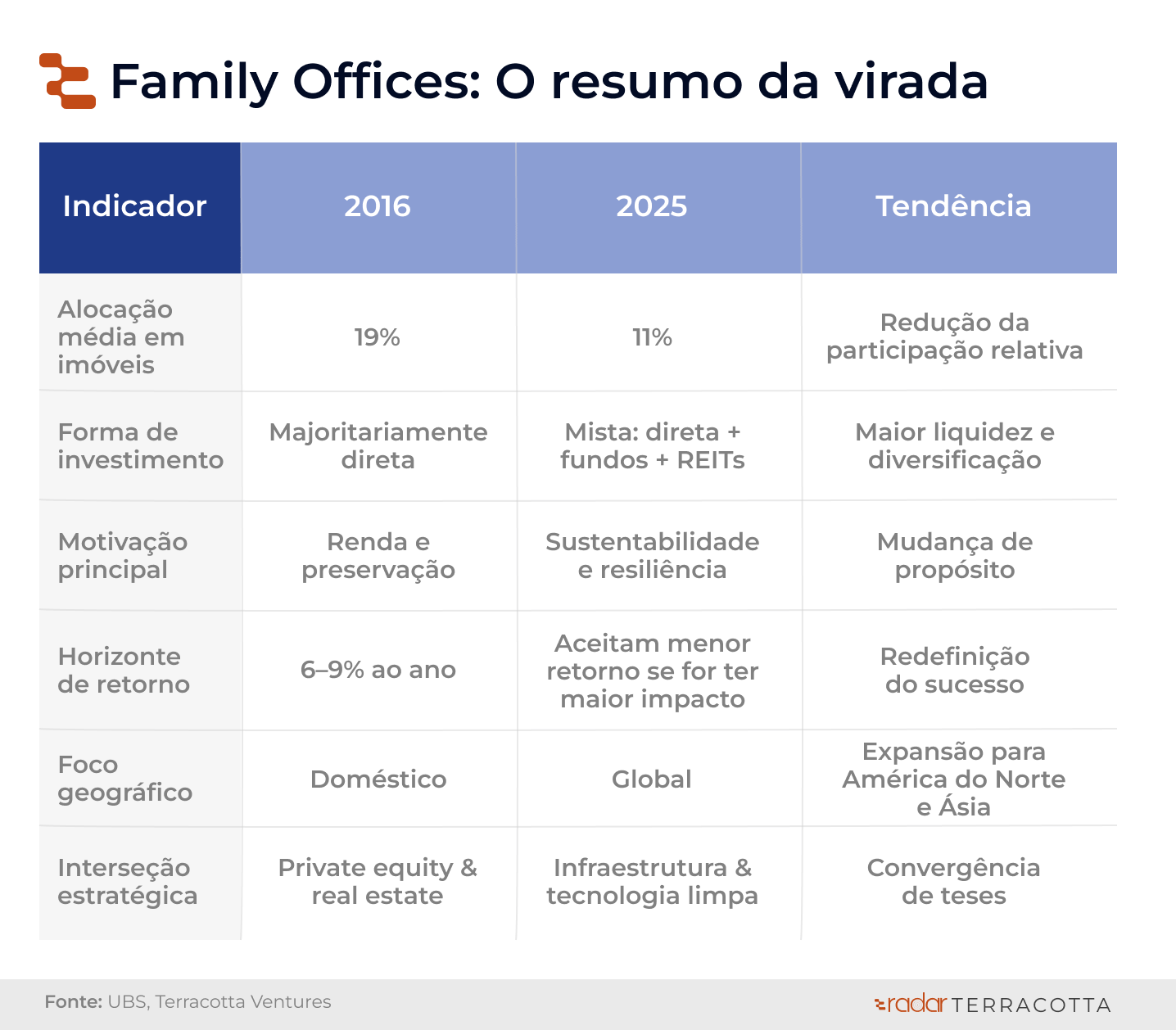

Na média global, 20% dos portfólios estavam alocados em ativos imobiliários, divididos entre propriedades comerciais, agrícolas e residenciais — quase sempre em mercados locais.

O raciocínio era simples:

imóveis geravam renda previsível;

protegiam contra a inflação;

e mantinham o patrimônio “visível e controlável”.

A lógica era defensiva, não de crescimento.

O investimento direto predominava. Os fundos imobiliários e estruturas de private equity real estate eram exceção, vistos com desconfiança por famílias que preferiam “ver o ativo”.

O imóvel era o símbolo do patrimônio — não da performance.

#2

2025: o imóvel como plataforma de valor

Dez anos depois, o cenário é outro.

O Informe Global Family Office 2025 revela que o real estate ainda representa entre 12% e 15% dos portfólios, mas essa queda percentual não significa perda de relevância — e sim uma transformação profunda no modo de investir.

O que antes era brick and mortar virou strategy and data.

Os family offices agora acessam o setor por meio de:

fundos especializados de real estate private equity,

infraestruturas sustentáveis e urbanas,

data centers e ativos digitais,

habitação multifamily e residências como serviço,

e temas ESG integrados à tese imobiliária.

O foco saiu da propriedade para o uso estratégico do capital: menos “ser dono do ativo”, mais “capturar valor de transformações estruturais”.

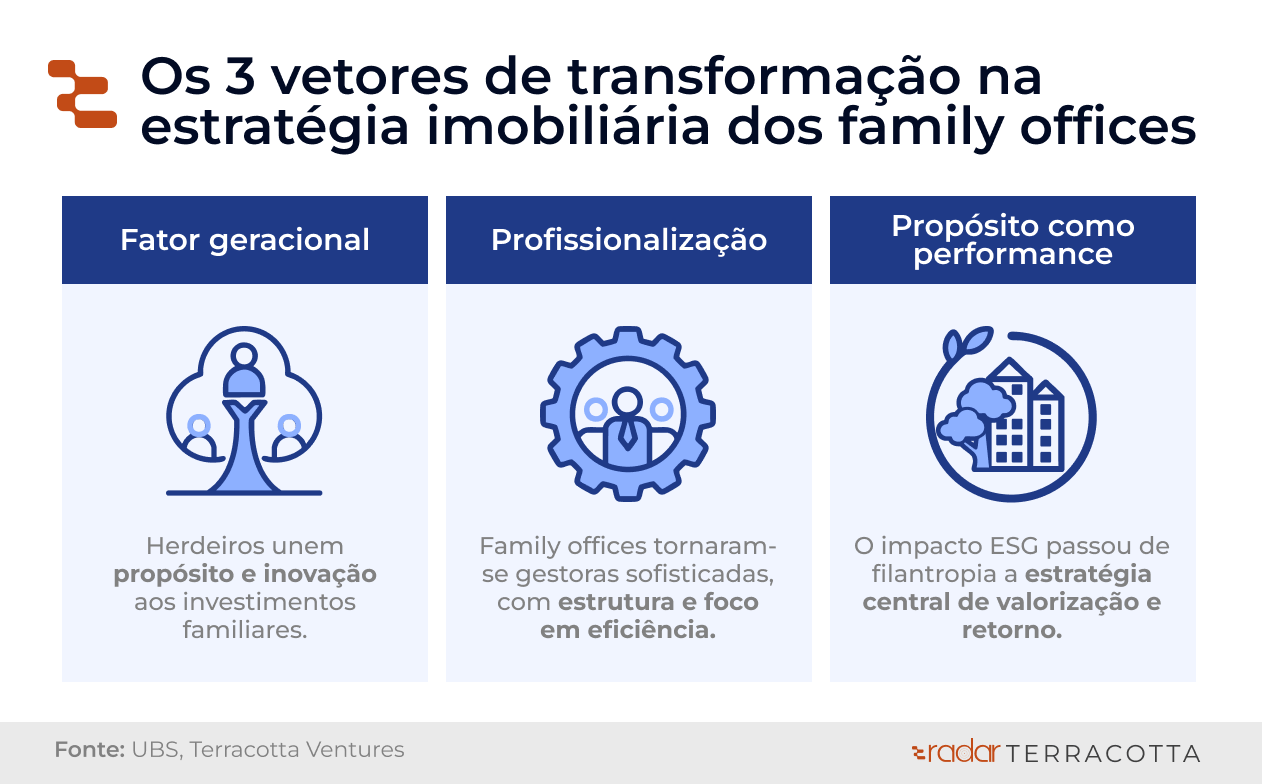

Três forças explicam essa virada.

A nova tríade do investimento familiar

a. O fator geracional

A sucessão, que era a principal preocupação em 2016, virou o principal vetor de mudança em 2025.

A nova geração de herdeiros é educada globalmente, digitalizada e orientada a propósito.

Eles buscam negócios que expressem valores — sustentabilidade, impacto e inovação — sem abrir mão de retornos consistentes.

O real estate sustentável e o proptech investing passaram a ser o ponto de interseção perfeito entre tradição e futuro.

b. A profissionalização

Os family offices deixaram de operar como “departamentos da família” e se tornaram gestoras híbridas, com equipes sêniores e acesso a fundos institucionais.

Hoje, um número crescente de escritórios utiliza dados, IA e modelos de análise comparáveis a gestoras institucionais, combinando asset management e governança.

Isso abriu caminho para estruturas mais sofisticadas — club deals, co-investments, funds of funds e veículos temáticos — que permitem às famílias investir com escala e inteligência, sem abrir mão da personalização.

c. O propósito como performance

O impacto ESG, antes tratado como filantropia, tornou-se parte do racional econômico.

De acordo com o relatório 2025, 61% dos family offices já alocam recursos em investimentos sustentáveis ou de impacto, e uma fatia relevante disso está em infraestruturas verdes e ativos imobiliários resilientes.

Sustentabilidade, neste contexto, não é um adjetivo — é uma tese de valorização de longo prazo.

#3

O real estate na era do impacto

O que antes era imóvel, hoje é infraestrutura de futuro.

As famílias estão apostando em ativos que viabilizam megatendências:

Data centers e energia: ativos reais que suportam a digitalização.

Logística last-mile: impulsionada pelo e-commerce e pela IA.

Residência como serviço: modelo híbrido entre moradia e hospitalidade.

Saúde e longevidade: clínicas, health hubs e senior living.

Eficiência energética e retrofit verde: redução de emissões como geração de valor.

Esses movimentos mostram que o real estate passou a ser um ativo vivo, conectado à transformação urbana e tecnológica.

O retorno vem não apenas do aluguel ou da valorização, mas da integração com novos fluxos de consumo e comportamento.

Do tijolo à tese: o real estate como plataforma de investimento

A mudança mais relevante está na forma como os family offices enxergam o real estate dentro do portfólio.

Em 2016, ele era o “pé no chão”. Em 2025, ele é o “pilar da tese”.

Os imóveis deixaram de ser apenas um ativo de preservação e passaram a ser um veículo de expressão de estratégia, servindo a propósitos distintos:

Alfa: acesso a retornos diferenciados em nichos de inovação (ex.: habitação flexível, retrofit urbano, smart buildings).

Diversificação real: correlação menor com mercado financeiro.

Propósito e imagem: coerência com valores da família e com causas geracionais.

O investimento imobiliário virou plataforma de posicionamento estratégico, onde o capital encontra relevância social e sentido econômico.

#4

E o Brasil nessa história

O movimento global tem reflexos diretos no Brasil.

Os single e multi family offices locais começam a adotar uma lógica mais institucional, aproximando-se de teses de private equity imobiliário e co-GP, em vez de apenas adquirir propriedades.

Temas como “Residência como Serviço”, “Green Real Estate” e “Infraestrutura Urbana Inteligente” estão ganhando espaço entre famílias com capital de longo prazo.

A tendência é que os family offices brasileiros avancem para:

criar club deals temáticos,

estruturar fundos próprios (FIPs ou FIIs privados),

e se associar a gestoras especializadas, mantendo o controle estratégico.

O capital de família passa a financiar inovação urbana — e não apenas conservar imóveis.

#5

O que vem depois

A próxima década tende a aprofundar três dinâmicas:

Tokenização e liquidez – novas formas de fracionar e negociar participações imobiliárias.

Integração com IA e dados – decisões de alocação e operação cada vez mais baseadas em analytics.

Infraestrutura como serviço – famílias investindo em ativos que geram receita recorrente (energia, dados, moradia), aproximando-se do modelo infrastructure as a service.

O resultado é um setor imobiliário mais financeirizado, tecnológico e sustentável, mas ainda ancorado no mesmo princípio que sempre guiou os grandes patrimônios: o tempo de longo prazo.

#6

Conclusão: o novo papel do real estate

Entre 2016 e 2025, os family offices deixaram de ser apenas guardiões do capital para se tornarem orquestradores de transformação.

O real estate, antes símbolo de solidez, é hoje símbolo de inteligência estratégica.

O tijolo continua sendo o mesmo — mas a forma de usá-lo mudou completamente.

Para quem observa o setor, a mensagem é clara:

O futuro do investimento imobiliário não está apenas no ativo físico, mas na capacidade de conectar capital paciente com as grandes transições econômicas e ambientais do nosso tempo.

ENQUETE

Se a resposta for sim, responda este email com o tipo de oportunidade que te interessa.

Será ótimo saber mais sobre o perfil de investimento da nossa audiência.

Assine o Investor Track e receba um material exclusivo:

Para começar a receber o conteúdo semanal, basta estar inscrito no Radar Terracotta e clicar aqui.

Ao se cadastrar, você receberá em seu e-mail o material que apresentei a um grupo de investidores, com um mapa das estratégias para navegar neste novo cenário.

NO RADAR

Leia as últimas edições:

FEEDBACK

Se gostou do conteúdo, encaminhe para um conhecido seu