Esta é a Investor Track, nossa nova análise semanal focada em estratégias e teses de investimento para o mercado imobiliário da próxima década. Para se inscrever e receber toda semana, basta clicar aqui.

ABERTURA

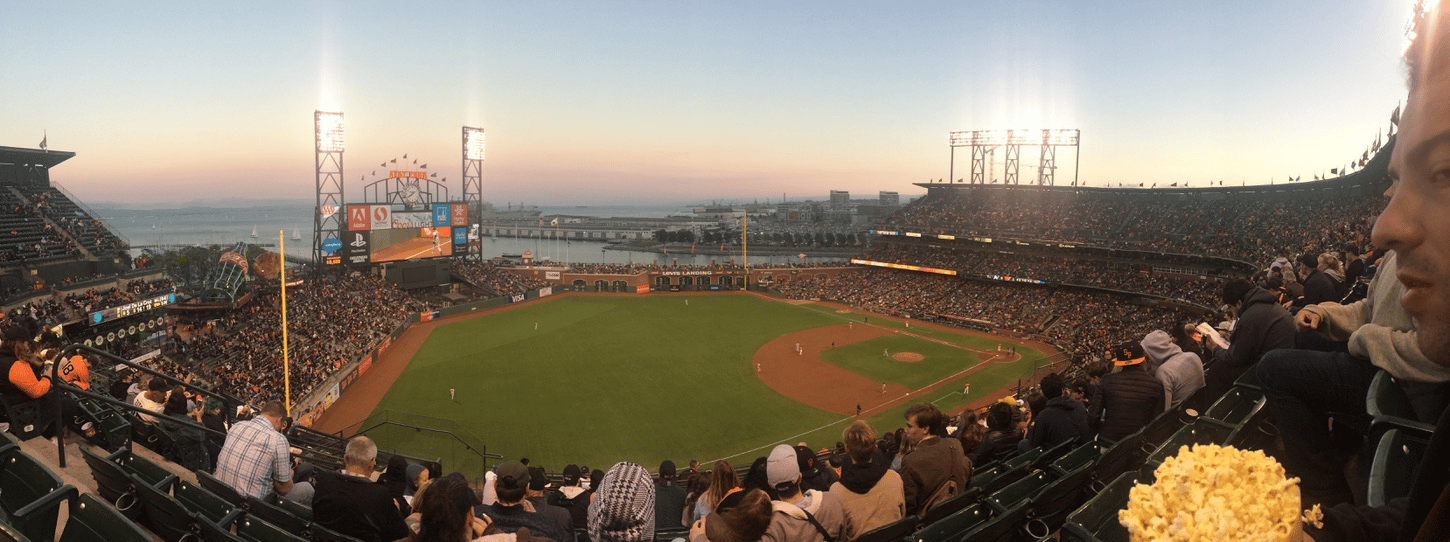

Não sou grande fã de beisebol. Mas confesso que, quando estou nos EUA, gosto de assistir a uma ou outra partida. Não tanto pelo jogo em si, mas pela atmosfera.

Em 2017, assisti a um jogo do San Francisco Giants, no antigo AT&T Park. Um dos melhores pores do sol da Baía.

O que eu não sabia, naquela época, é que aquele estádio era apenas a ponta do iceberg de uma das iniciativas mais sofisticadas de urbanismo, finanças e placemaking já vistas na costa oeste americana.

Hoje, voltamos a São Francisco para explorar como o esporte se tornou o novo motor de transformação urbana – e como o Real Estate Esportivo está se consolidando como uma das classes de ativos mais promissoras do setor imobiliário.

Boa leitura!

Assinantes do Radar Pro terão acesso a dois materiais adicionais, com mais de 100 páginas somadas, revelando a tese de investimento por trás do setor e o blueprint detalhado de um de seus projetos mais icônicos. Assine clicando aqui - e depois clique aqui para acessar os materiais.

No conteúdo de hoje:

⚾ Estádios deixam de ser templos de esporte para virar âncoras urbanas

💰 O jogo de capital que mistura venda de franquia, PPPs e private equity

⚠️ Os riscos de um investimento que promete muito, mas exige paciência

🇧🇷 O que os times do Brasil podem aprender com os Giants

#1

A tese: estádios não são mais templos de esporte – são âncoras urbanas

A nova fronteira do desenvolvimento imobiliário passa, literalmente, por gramados e quadras.

O modelo tradicional de arenas isoladas está dando lugar a bairros inteiros, ancorados por franquias esportivas, mas com vocação mista: Residencial, comercial, cultural e corporativa.

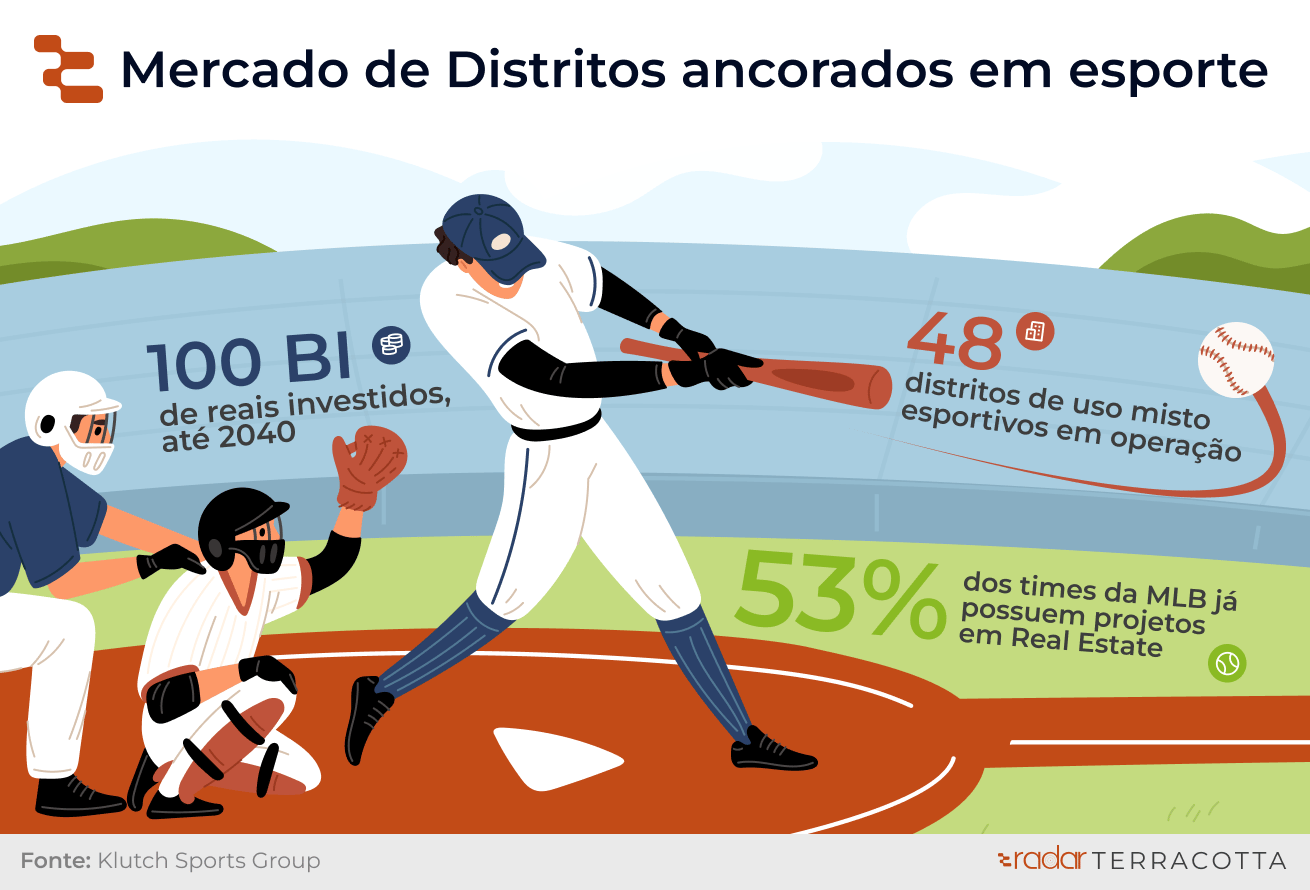

Nos EUA, há pelo menos 48 distritos de uso misto esportivos em operação e dezenas planejados. E entre todas as ligas, a MLB é a mais avançada, com 53% dos seus estádios integrados a projetos de real estate.

Esses empreendimentos, chamados de Sports-anchored mixed-use districts, têm como premissa criar bairros de 7 dias, vivos mesmo sem jogos – sustentados por escritórios, residências, varejo e entretenimento.

Nos Estados Unidos, o modelo deixou de ser exceção para se tornar tendência estruturante do mercado imobiliário. O potencial é tão relevante que o estudo da Klutch Sports com o RBC projeta até US$ 100 bilhões em novos investimentos em distritos esportivos até 2040.

Trata-se de uma classe de ativos que combina a força do entretenimento esportivo com o valor resiliente do real estate.

É onde entra o caso icônico do San Francisco Giants e o projeto Mission Rock.

#2

Mission Rock: o jogo mais valioso dos Giants não acontece no campo

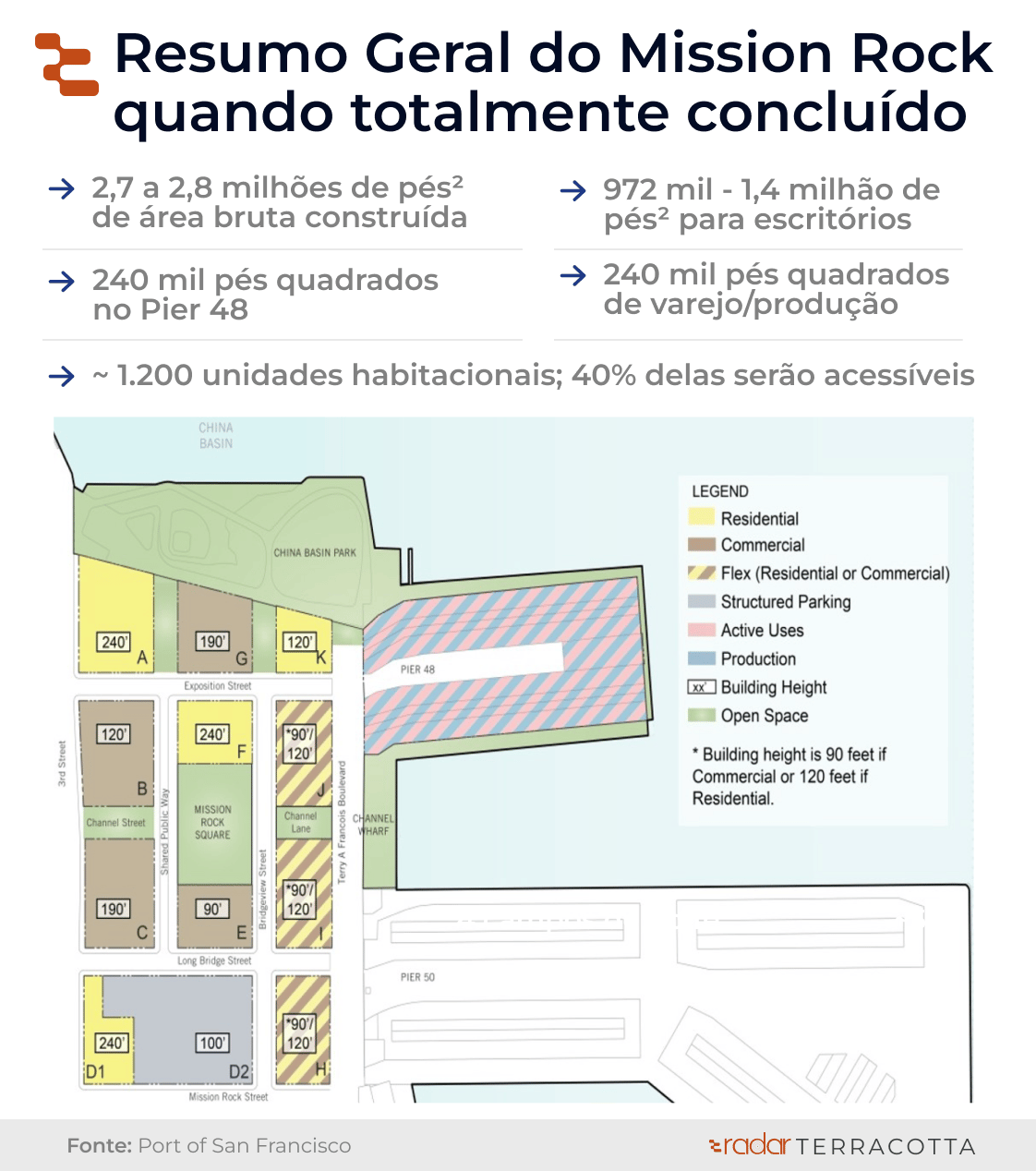

Ao lado do Oracle Park, em uma área de 113.312 metros quadrados (m²) antes ocupada por estacionamentos, está nascendo o Mission Rock: um bairro inteiro, resultado de uma joint venture 50/50 entre os Giants e a Tishman Speyer.

O masterplan prevê:

~130 mil m² de escritórios/laboratórios

1.200 unidades residenciais (40% acessíveis)

~18,5 mil m² de varejo

~32 mil m² de parques públicos

E uma sede global para a Visa como inquilina âncora

O distrito já ganha vida

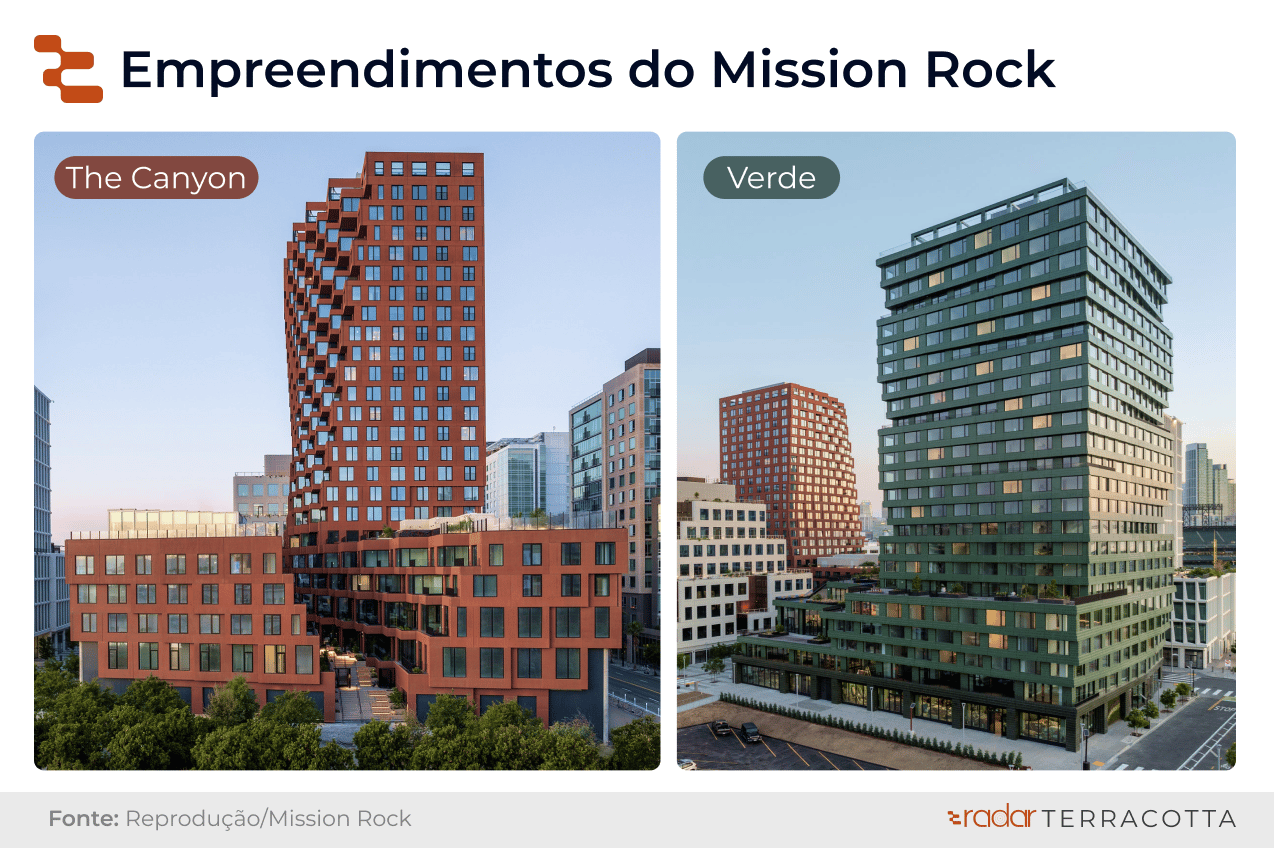

Embora o Mission Rock ainda esteja em desenvolvimento, parte da sua força como tese já se comprova na prática com empreendimentos entregues e operando.

A torre residencial The Canyon, por exemplo, reúne mais de 280 unidades com áreas de convivência e comércio no térreo, enquanto o edifício Verde amplia a oferta de moradia com tipologias diversificadas e conexão direta ao waterfront.

No campo corporativo, o grande destaque é a nova sede da Visa, que ocupou integralmente 300 mil pés quadrados (ft²) de escritórios – validando a atratividade do distrito mesmo em um mercado desafiador para escritórios pós-pandemia.

No térreo desses prédios, a curadoria de marcas locais começa a dar forma ao conceito de “bairro de 7 dias”: a Arsicault Bakery trouxe sua premiada padaria para o distrito, a Fieldwork Brewing Co. abre sua taproom à beira do parque China Basin, e o restaurante italiano Via Aurelia marca presença no edifício corporativo da Visa.

Além disso, a infraestrutura foi pensada como diferencial competitivo.

O distrito conta com um sistema de energia distrital sustentável, que utiliza trocas térmicas com a água da baía para climatizar edifícios – um exemplo de inovação que reforça a resiliência ambiental do projeto.

Esses empreendimentos mostram que o Mission Rock já deixou de ser apenas masterplan: ele começa a funcionar como um ecossistema real, no qual moradia, trabalho, lazer e gastronomia se retroalimentam, reduzindo riscos e antecipando valor para investidores e para a cidade.

#3

O jogo de capital: Private Equity, infraestrutura pública e venda da própria franquia

O financiamento do Mission Rock é um caso exemplar de estruturação híbrida:

Private Equity: os Giants venderam 10% da franquia para o fundo Sixth Street, com parte do capital destinado ao desenvolvimento imobiliário.

Parcerias Público-Privadas (PPPs): foram emitidos US$ 260 milhões em títulos públicos (CFD/IFD) para infraestrutura como ruas, parques e saneamento.

Long-term leases: o terreno pertence ao Porto de San Francisco e foi estruturado via parcel leases e DDA. Por meio desse acordo, o clube conseguiu o direito de usar e desenvolver a área por um prazo longo, como se fosse uma locação de décadas.

Ou seja, o clube usou sua marca e base de fãs como alavanca para gerar demanda, atrair capital e criar um portfólio de ativos geradores de renda, independente da performance esportiva.

#4

Performance e risco: investimento oportunístico de alto retorno

Projetos como o Mission Rock são classificados como investimentos oportunísticos, com TIR esperada entre 14% e 20%, acima do que se vê em REITs ou ativos estabilizados.

Além disso, distritos bem estruturados conseguem gerar até 5 vezes mais visitantes do que o estádio isolado, aumentando o tempo médio de permanência e maximizando receitas de varejo e alimentação.

O diferencial para o investidor está no driver de demanda estrutural (o time/estádio), que reduz risco de vacância e acelera a valorização imobiliária em relação a projetos especulativos convencionais.

Esses elementos tornam os distritos esportivos uma estratégia de desenvolvimento oportunístico com upside desproporcional, justificando o apetite de fundos de private equity, bancos e investidores institucionais.

Mas os riscos são proporcionais:

A fase 1 viu os custos de infraestrutura saltarem de US$ 145 mi para US$ 184,2 mi.

O ciclo total de aprovação do projeto levou 11 anos.

E a dependência do mercado de escritórios e do trabalho presencial é um fator sensível no pós-pandemia.

Mesmo assim, a previsão de receita para o Porto de San Francisco ultrapassa US$ 1,9 bilhão, e o projeto já mostra sinais de absorção sólida, especialmente no varejo e moradia de faixa acessível.

#5

O que o Brasil pode aprender com os Giants?

O Real Estate Esportivo pode ser a alternativa de retorno assimétrico que muitos desenvolvedores estão buscando – especialmente em grandes cidades com times populares e terrenos ociosos.

O exemplo dos Giants mostra como é possível:

Capitalizar uma marca forte (ex: Flamengo, Corinthians) para viabilizar projetos urbanos,

Atrair investidores institucionais e fundos de Private Equity interessados em tese de placemaking,

Criar novas fontes de renda estável (aluguéis, arrendamentos, licenças de naming rights),

E transformar estádios em um hub de experiência, saúde, comércio e moradia.

O desafio, claro, está na estruturação de capital – algo que no Brasil ainda carece de instrumentos como os CFDs americanos, mas pode ser adaptado via FIIs, CPRs urbanas, operações de permuta e até fundos soberanos regionais.

Assine o Investor Track e receba um material exclusivo:

Para começar a receber o conteúdo semanal, basta estar inscrito no Radar Terracotta e clicar aqui.

Ao se cadastrar, você receberá em seu e-mail o material que apresentei a um grupo de investidores, com um mapa das estratégias para navegar neste novo cenário.

NO RADAR

Leia as últimas edições:

FEEDBACK

Se gostou do conteúdo, encaminhe para um conhecido seu