Esta é a Investor Track, nossa nova análise semanal focada em estratégias e teses de investimento para o mercado imobiliário da próxima década. Para se inscrever e receber toda semana, basta clicar aqui.

ABERTURA

Quem investiu nas ações da Opendoor em 2025 viu uma valorização impressionante de 272%.

O CEO recém-anunciado – ex-Shopify – trouxe manchetes, mas o que realmente impulsionou o papel foi um fenômeno distante dos fundamentos: especulação de varejo.

No Investor Track de hoje, destrinchamos o case da Opendoor.

Afinal: o que sobrou da tese original? E o que explica a transformação de uma promessa do real estate tech em um ativo volátil ?

No conteúdo de hoje:

🏡 O que realmente explica a Opendoor ter se tornado um ativo volátil de fórum de Reddit?

⚖️ Como a saída de um concorrente e o risco legal evidenciaram as fragilidades estruturais do negócio

🔄 As cinco mudanças drásticas no modelo de negócio que a empresa precisou fazer para sobreviver

🚀 O que, de fato, impulsionou a valorização de 200% da ação em 2025

💡 As 4 lições cruciais para quem investe no mercado imobiliário e em real estate tech

💰 Quem realmente ganhou dinheiro com a Opendoor: quem investiu no Series A, no IPO, ou quem surfou a onda de meme stock?

#1

IBuyer: eficiência na veia, risco no sangue

Nos EUA, vender um imóvel é caro, demorado e burocrático. Foi nesse cenário que nasceu a Opendoor: uma plataforma que prometia liquidez imediata, conveniência total e eliminação de intermediários. A proposta incluía:

Oferta em até 48h

Compra direta e pagamento à vista

Sem corretores, sem visitas, sem negociações

Por trás disso, algoritmos de pricing, capital abundante e uma esteira operacional para reformar e revender.

As fontes de receita:

Margem na revenda (spread)

Taxa de serviço (em torno de 5%)

Serviços agregados (seguros, financiamento, etc.)

Unit economics sob controle (até o ciclo virar)

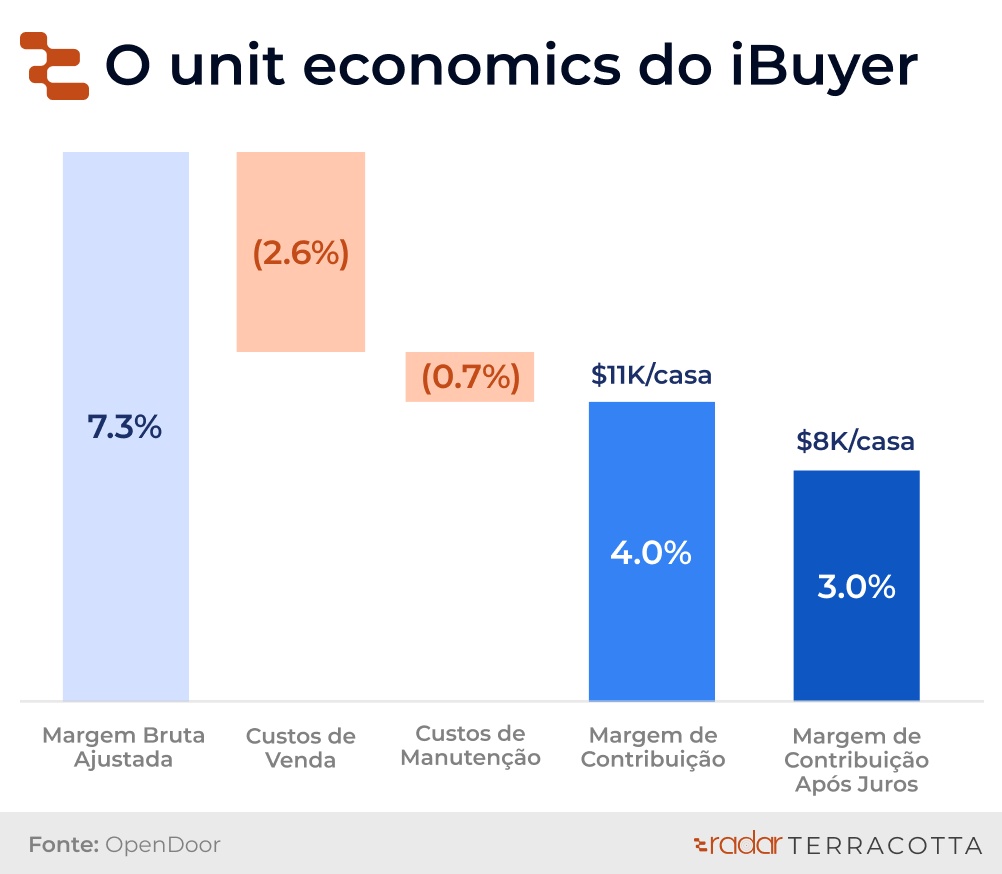

Em 2020, os números faziam sentido. Exemplo prático:

Compra do imóvel: US$ 250 mil

Margem bruta após melhorias: +7,3% (~US$ 18.250)

Custos de venda e manutenção: –3,3% (~US$ 8.250)

Margem operacional antes da dívida: 4% (~US$ 10 mil)

Após custo de capital: ~3% (~US$ 8 mil por casa)

Em um ambiente de juros baixos e valorização imobiliária, o modelo operava com eficiência. Porém, com margens extremamente sensíveis a variações de preço e custo de capital.

#2

Quando o mercado virou, o modelo afundou

A partir de 2022, a fórmula desandou:

Alta dos juros = preços em queda

O mesmo imóvel de US$ 250 mil passou a valer US$ 240 mil

A margem desapareceu – o prejuízo superou o ganho projetado

Estoques encalhados = mais custo

A manutenção e o capital empatado pressionaram o caixa

Dívida mais cara

O custo de funding dobrou; o spread ficou negativo

Escala virou inimiga

Perder US$ 5 mil por casa em milhares de unidades gerou prejuízos massivos

Em 2022, a empresa perdeu até US$ 28 mil por casa vendida

2023: prejuízo líquido de US$ 275 milhões

2024: prejuízo piorou para US$ 392 milhões

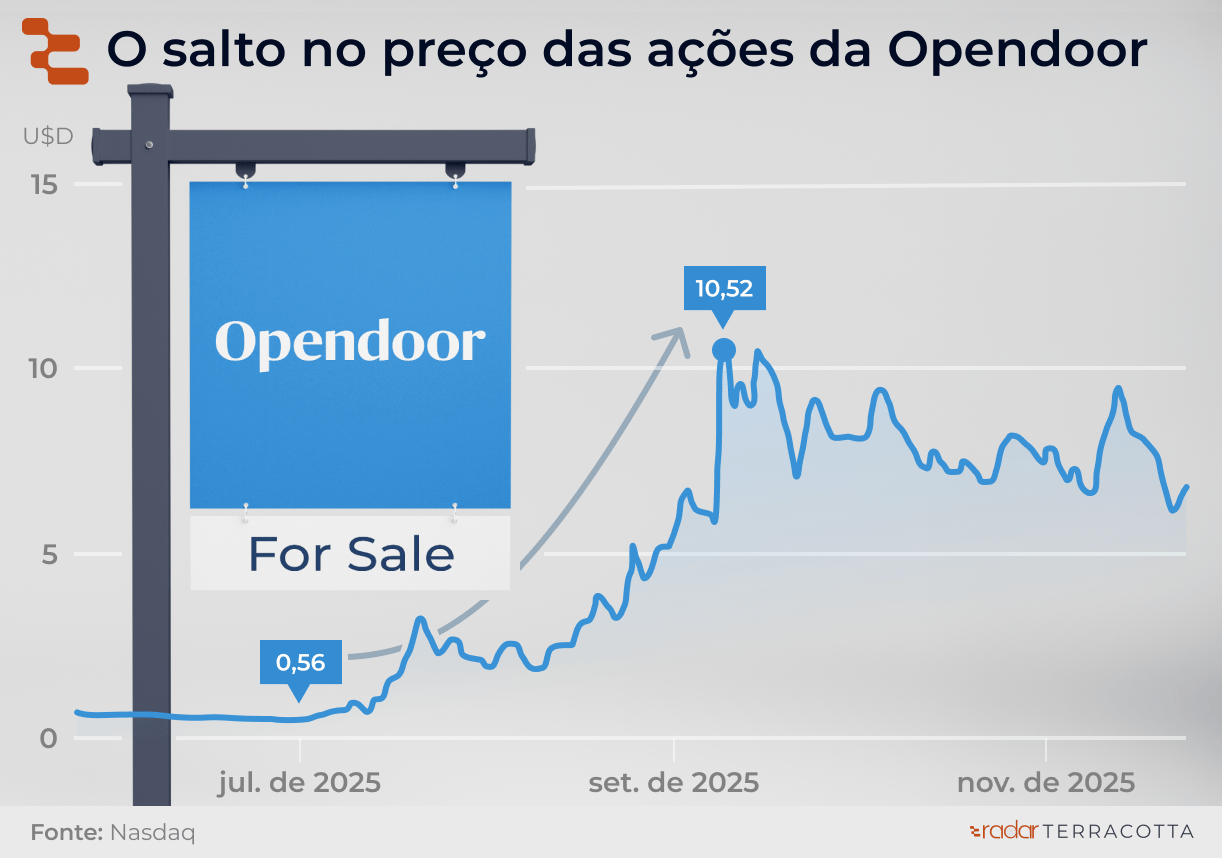

A ação OPEN despencou de US$ 30+ para US$ 0,50

A crise ficou ainda pior

Zillow saiu do jogo: O abandono do iBuying pela Zillow após perder US$ 1 bi evidenciou os riscos do modelo.

Multa da FTC: Em 2022, a Opendoor pagou US$ 62 milhões por alegações de marketing enganoso.

Ação judicial de investidores: Em 2025, fechou acordo de US$ 39 milhões após ser acusada de exagerar a eficácia de seus algoritmos.

#3

Opendoor 2.0: o pivô forçado

Para sobreviver, a empresa mudou completamente de direção.

Aliança com corretores

Criou o programa Key Connections, conectando vendedores a agentes parceiros. A Opendoor deixou de ser “anti-corretores” e passou a operar com o canal tradicional.

Três produtos para perfis distintos

Cash Offer: Compra direta, modelo original (rápido, mas capital-intensivo)

Cash Plus: Cliente recebe antecipado, mas a venda é no mercado tradicional; risco menor para a Opendoor

Listagem com parceiros: Venda convencional via corretores com suporte digital

Menos ativos no balanço

Com os novos modelos, a empresa reduz sua dependência de inventário próprio.

Expansão mais leve

Presença nacional via agentes – sem necessidade de operação física direta.

Resultados mais estáveis

Q2/2025: primeiro EBITDA ajustado positivo desde 2022 (margem de 1,5%)

Guidance de Q4: aumento de 35% nas aquisições

Receita 2024: US$ 5,15 bi e mais de 13.500 imóveis vendidos

#4

A reviravolta especulativa: Opendoor vira meme stock

Em julho de 2025, a ação explodiu 200% em uma semana. Alguns fatores explicam esse fenômeno:

22% das ações estavam short

Traders de varejo (via Reddit e afins) organizaram uma compra coordenada

Um clássico short squeeze foi catalisado

Entre nov/2024 e nov/2025, o papel valorizou 272% Mas ainda opera bem abaixo dos US$ 30 de 2021 – hoje perto de US$ 6,75

Não foi uma reviravolta operacional. Foi um episódio especulativo.

Veredito do mercado: ceticismo estrutural

O histórico da empresa mostra que o jogo não acabou e que ainda é possível ter diferentes perspectivas sobre o que esperar da empresa.

Visão conservadora

Modelo ainda não comprovado em ciclos recessivos

Histórico fraco de execução

Margens operacionais apertadas

Risco regulatório persistente

Capital intensivo por natureza

Visão otimista

Primeira a sobreviver no iBuying

Stack tecnológico maduro

Marca forte no varejo

TAM enorme (mercado de +US$ 2 trilhões/ano)

Modelo híbrido é mais promissor

#5

4 aprendizados para o investidor imobiliário

1. Tech não elimina fundamentos

Algoritmo não cobre risco de inventário, financiamento e execução. Real estate continua físico e sensível ao ciclo.

2. Escalar prejuízo é fácil

Unit economics frágeis são fatais quando o mercado aperta.

3. Corretores podem ser aliados, não inimigos

Disrupção direta da cadeia é ineficiente. Tech como suporte funciona melhor.

4. Meme stock é ruído, não retorno

Volatilidade extrema atrai atenção, mas afasta capital institucional.

Entre o hype e a realidade

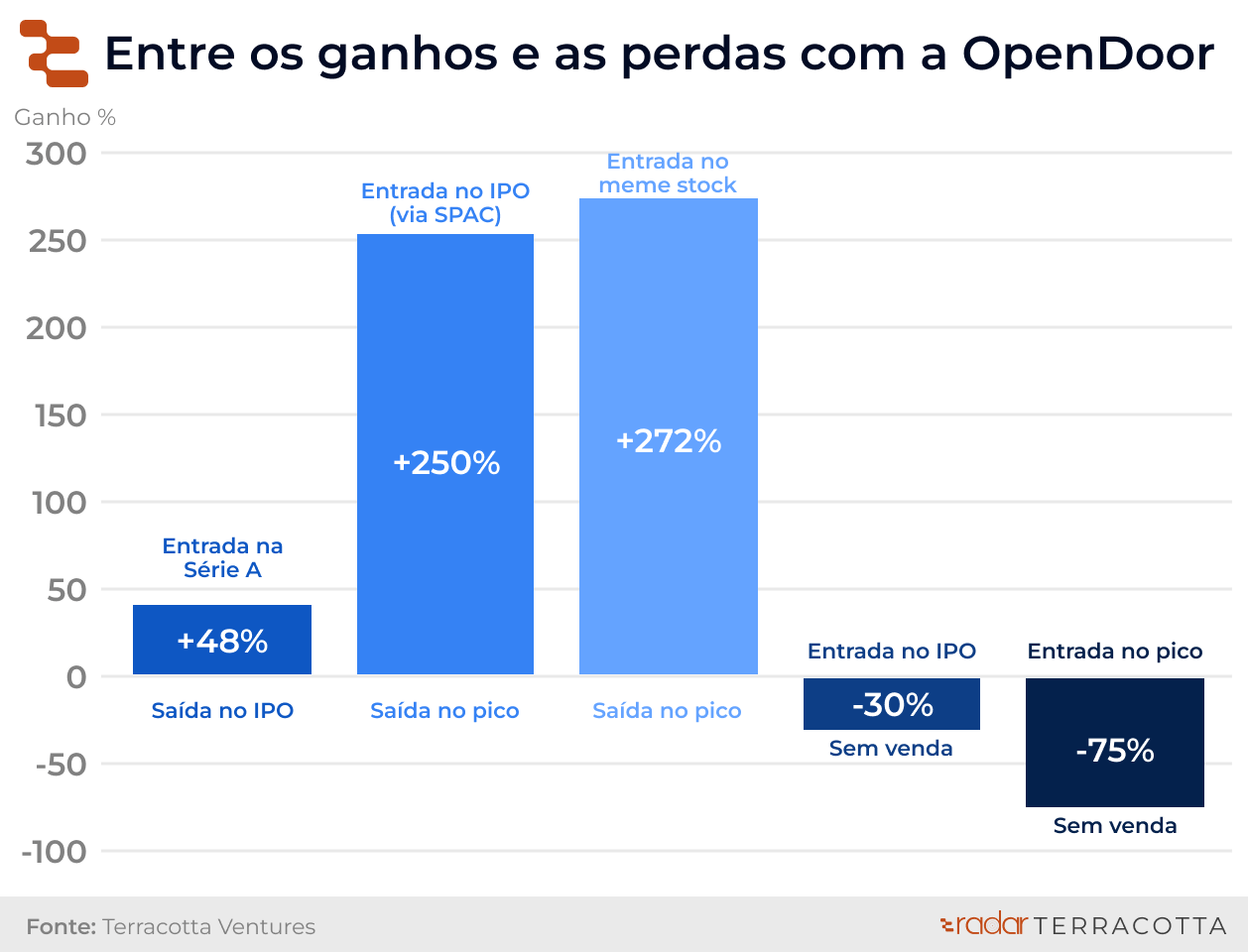

A Opendoor não foi – e não é – um caso simples. Muito menos um fracasso puro claro. Na verdade, ela gerou valor real em diferentes janelas de tempo, para diferentes perfis de investidor, mas também marcou perdas pelo caminhos.

Quem investiu no Serie A e saiu no IPO (2020, valuation de ~US$ 4,8 bi), teve um retorno de 48x em menos de 7 anos.

Quem entrou no IPO (via SPAC) a US$ 10 e saiu no pico em fevereiro de 2021 (~US$ 35), multiplicou por 3,5x.

Quem surfou a alta como meme stock em julho de 2025 (ações saíram de US$ 2 para quase US$ 9 em dias) pode ter feito ganhos de +250% em curtíssimo prazo.

Esses ciclos de valor mostram que a Opendoor foi, em momentos específicos, um veículo altamente lucrativo.

Mas quem se distraiu, pagou caro

Quem comprou no IPO e manteve até hoje amarga perdas de mais de 30% (ação está por volta de US$ 6,75 em nov/2025).

Quem comprou no pico (US$ 30+) e manteve viu o capital derreter em mais de 75%.

E quem apostou na narrativa de “escala resolve tudo” teve uma aula dura sobre unit economics em real estate.

#6

O que fica para o investidor imobiliário?

A Opendoor é um alerta – mas não é um fracasso absoluto. Construir uma operação nacional, faturar US$ 5+ bilhões/ano, processar milhares de imóveis e sobreviver a dois pivôs estratégicos não é trivial.

É um case de ambição, excesso, adaptação e sobrevivência. E que também ensina muito sobre as diferentes formas de investir no imobiliário.

Para começar a receber o conteúdo semanal, basta estar inscrito no Radar Terracotta e clicar aqui.

Ao se cadastrar, você receberá em seu e-mail o material que apresentei a um grupo de investidores, com um mapa das estratégias para navegar neste novo cenário.

NO RADAR

Leia as últimas edições:

FEEDBACK

Se gostou do conteúdo, encaminhe para um conhecido seu