Esta é a Investor Track, nossa nova análise semanal focada em estratégias e teses de investimento para o mercado imobiliário da próxima década. Para se inscrever e receber toda semana, basta clicar aqui.

ABERTURA

O Brasil está descobrindo o multifamily.

Uma modalidade onde o ativo imobiliário residencial é projetado e operado para locação permanente, reunindo diversas unidades habitacionais sob gestão profissional e com geração de renda recorrente.

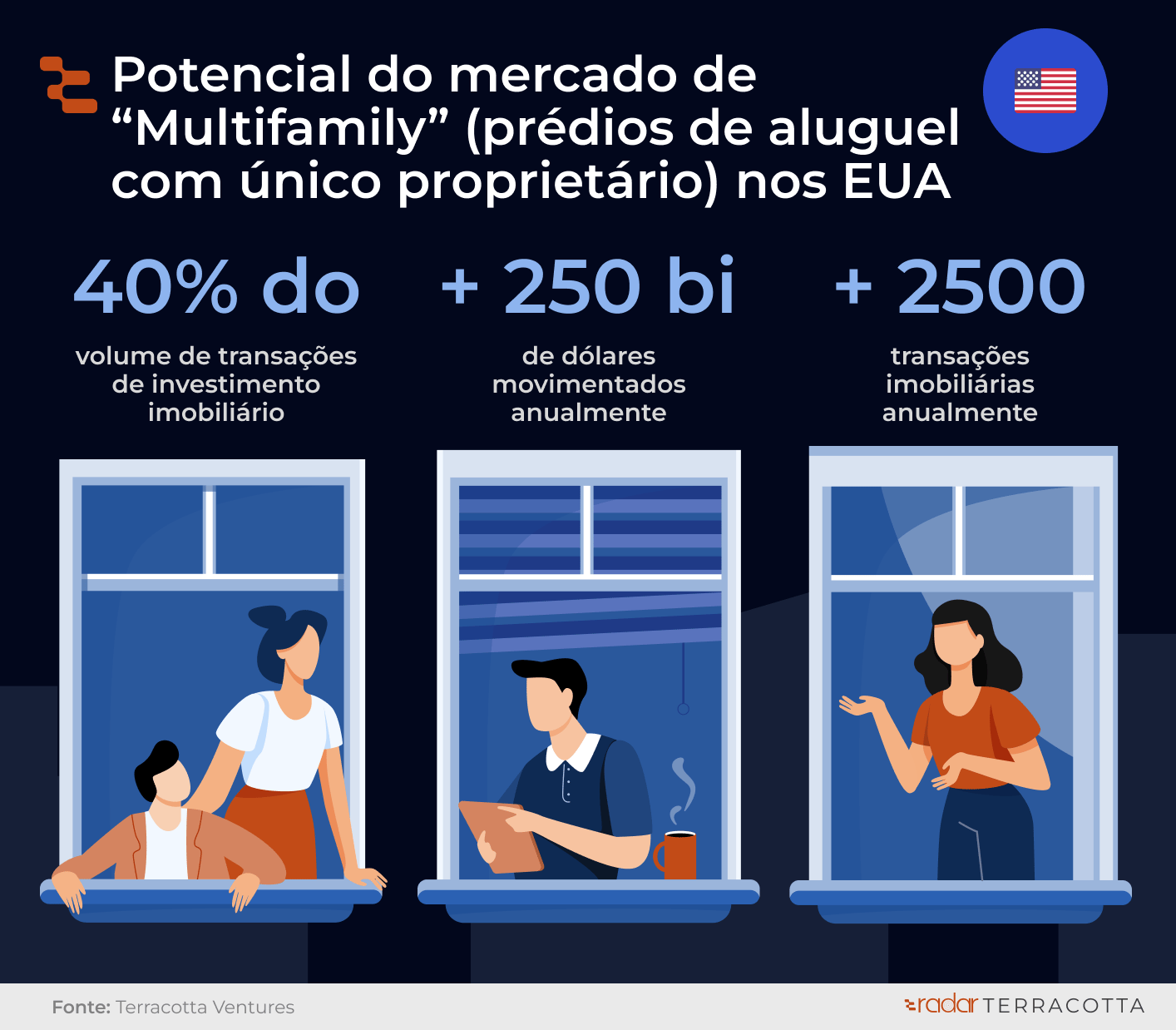

A categoria representa 40% do volume de transações de investimento imobiliário nos EUA, movimentando anualmente mais de US$ 250 bilhões e mais de 2500 transações.

Não à toa, com cada vez mais frequência, family offices e investidores me perguntam como vejo a tese de multifamily por aqui.

Os sinais de tendência são inegáveis, mas a pergunta que realmente importa é: qual a rentabilidade necessária para o investimento se justificar?

No conteúdo de hoje:

📊 A referência do mercado americano

🎯 A conta para o Brasil

⚙️ A viabilidade da tese

👨👩👧👦 A visão do investidor familiar

🔮 A aposta para o futuro

#1

O ponto de partida: a relação entre cap rate e taxa de juros

Nos EUA, o multifamily é uma classe de ativos consolidada.

Com décadas de dados e liquidez institucional, o mercado americano serve como referência útil — ainda que não perfeita — para pensarmos no retorno ajustado ao risco no Brasil.

A forma mais direta de avaliar se o retorno desse tipo de ativo é atrativo é comparar com o rendimento dos títulos públicos de longo prazo — no caso dos EUA, o Treasury de 10 anos.

Esse título é a base da curva de juros do país: livre de risco de crédito, líquido e considerado o custo de oportunidade do capital.

O padrão histórico

Analisando o período de 1986 a 2021 (excluindo a distorção da pandemia), chegamos ao seguinte cenário:

O cap rate médio de multifamily nos EUA ficou 2 a 3 pontos percentuais acima do Treasury de 10 anos.

Esse spread é o prêmio de risco que compensa vacância, custos de operação e a menor liquidez do tijolo em relação ao papel.

Em termos práticos: um multifamily precisa entregar 5% a 6% ao ano apenas com a renda operacional.

A mudança pós-2008

Após a crise financeira global, a percepção de risco aumentou. O spread entre cap rate e Treasury subiu para a faixa de 3 pontos percentuais.

Mesmo o multifamily, um ativo essencial, precisou oferecer mais retorno para atrair capital.

Ou seja: quando o risco sistêmico aumenta, o investidor exige mais.

Uma pequena amostra

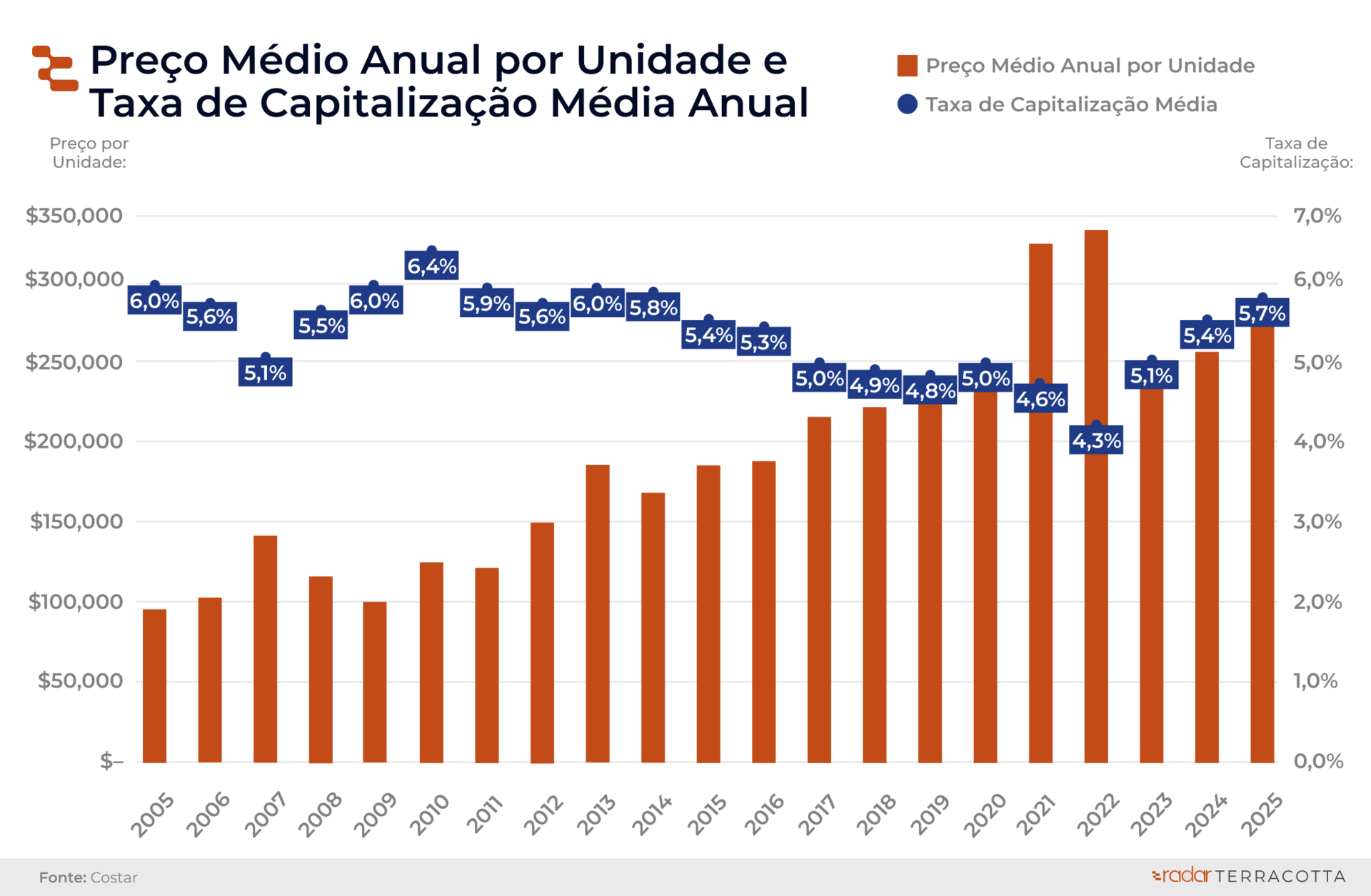

No mercado de Puget Sound (Seattle e região metropolitana), os dados demonstrados no relatório da Colliers ilustram bem essa lógica.

Desde 2005, o cap rate médio de multifamily oscilou entre 6,4% e 4,3% — este último observado apenas no período de juros mínimos durante a pandemia.

Em condições normais, a rentabilidade se manteve consistentemente na zona de rentabilidade esperada para a classe de ativo.

#2

E no Brasil, o que seria um retorno justo?

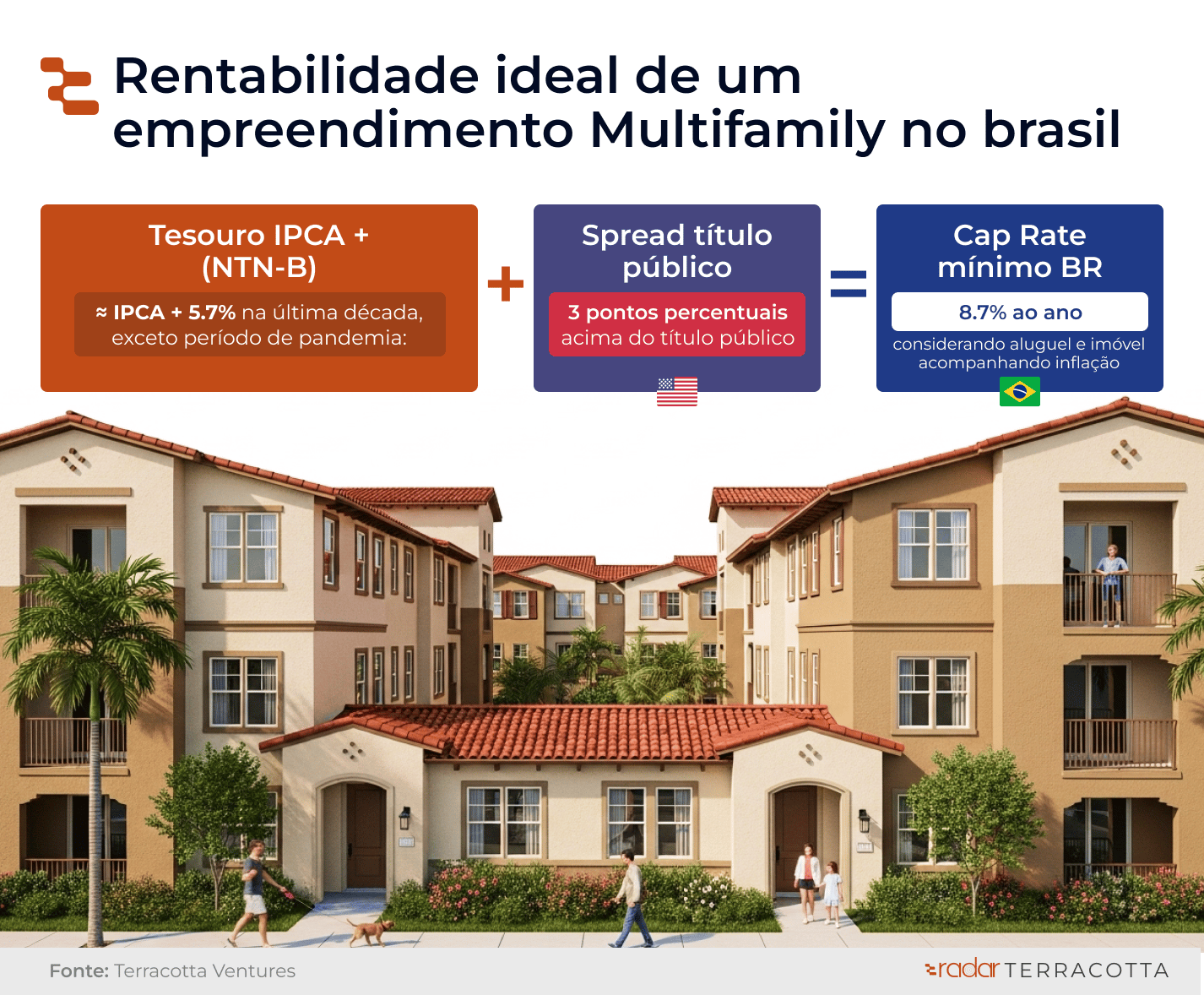

Podemos usar como equivalente ao Treasury o Tesouro IPCA+ (NTN-B) com vencimento em torno de 10 anos.

Hoje, o papel de 2035 oferece aproximadamente IPCA + 7% ao ano.

Mas se olharmos a última década, esse título brasileiro de 10 anos oscilou, em média, próximo de IPCA + 5.7% (excluindo o período de pandemia).

Aplicando o spread observado nos EUA — +3 pontos percentuais acima do título público — o cap rate mínimo para um multifamily no Brasil deveria ser de 8.7% ao ano.

Partindo da premissa de que é esperado que aluguel e valor do imóvel acompanhem a inflação.

E isso apenas para competir com a renda fixa pública. Sem esse patamar, o investidor sofisticado nem deveria entrar na conversa.

#3

É possível entregar 8.7% a.a em um multifamily no Brasil?

Na prática, sim — mas não com qualquer tipo de ativo, estrutura ou operação.

Essa rentabilidade só aparece em projetos desenhados com precisão, sob lógica de geração de valor e foco em renda recorrente.

Ou seja: não basta operar um prédio para aluguel. É preciso criar um ativo institucionalizado desde o primeiro dia, com gestão ativa e governança.

O que precisa estar presente?

1. Custo de produção eficiente (yield on cost acima do mercado)

O projeto deve nascer com yield on cost 2 a 3 pontos acima do cap rate de mercado. Se o cap rate de saída é 8% a 9%, o projeto precisa gerar Receita Operacional Líquida equivalente a 10% a 12% do custo total.

Isso exige:

Terrenos bem comprados (m²/VGV atrativo);

Projetos com eficiência operacional (baixo custo condominial, vacância controlada);

Obra bem orçada, com CAPEX rigidamente controlado;

Produtos que maximizem monetização (facilities, serviços, gestão profissional);

2. Gestão ativa da operação

A simples entrega de unidades não basta. É a operação que transforma o ativo em produto institucional.

Isso inclui:

Governança financeira

Precificação dinâmica de aluguéis

Redução de inadimplência e churn

Otimização do mix de unidades

Um ativo bem gerido pode elevar a Receita Operacional Líquida em até 20% acima da estimativa inicial.

3. Alavancagem saudável (sem negative leverage)

A dívida pode amplificar o retorno do equity — mas apenas se o custo for menor que o cap rate do ativo estabilizado.

No Brasil, esse é o grande desafio: financiamentos giram entre CDI + 6% a 10%, o que equivale a 13% a 17% ao ano nominais.

Na prática, hoje a alavancagem mais destrói do que cria valor, salvo em estruturas alternativas (CRIs, equity preferencial, capital stack híbrido).

Mas um lembre importante: o investidor imobiliário não institucional não vai agir apenas pela frieza dos números.

#4

Por que uma família considera construir um ativo para renda?

No fim do dia, a decisão de investir em multifamily vai além da conta matemática entre cap rate e NTN-B.

Para uma família que pensa em décadas — e não em trimestres — o ativo traz benefícios singulares:

Preservação patrimonial

O imóvel é um hedge natural contra a inflação e um porto seguro em momentos de incerteza. Tijolo não some da tela.

Renda recorrente e previsível

Diferente da volatilidade de fundos, títulos ou ações, o aluguel bem gerido gera fluxo de caixa constante, que sustenta projetos e garante tranquilidade.

Diversificação

Reduz a exposição ao mercado financeiro puro, equilibrando risco entre ativos líquidos e patrimônio real.

Legado familiar

Um prédio de aluguel não é só uma linha no balanço: é um ativo tangível, transmissível, que atravessa gerações e pode se tornar referência na história da família.

Possibilidade de valorização estrutural

Se o setor se consolidar no Brasil como já aconteceu nos EUA, o multifamily deixa de ser apenas um investimento alternativo e passa a ocupar papel central nos portfólios institucionais.

Em outras palavras: o multifamily entrega retorno, mas também entrega segurança, previsibilidade e legado.

É essa combinação que explica por que tantas famílias estão olhando para esse tipo de ativo — e por que o setor pode ser uma das teses mais transformadoras do mercado imobiliário brasileiro na próxima década.

#5

Qual minha aposta para o multifamily no Brasil?

Se o mercado americano movimenta 250 bilhões por ano, no Brasil temos potencial para chegar a pelo menos US$ 20 bi – se considerarmos apenas a proporção das respectivas economias.

Mas aposto menos na categoria como um grande segmento institucional, e mais como uma atividade que vai se consolidar entre family offices e investidores locais.

Em geral, esse perfil de investidor tem um viés patrimonialista, prefere o investimento direto, e vai investir em seus mercados regionais.

O multifamily vai se estabelecer como uma boa alternativa para geração de renda com aluguel residencial, com gestão eficiente e proteção contra inflação na carteira de investidores imobiliários de múltiplas cidades pelo Brasil.

Mesmo que o retorno fique ainda abaixo do benchamark.

Assine o Investor Track e receba um material exclusivo:

Para começar a receber o conteúdo semanal, basta estar inscrito no Radar Terracotta e clicar aqui.

Ao se cadastrar, você receberá em seu e-mail o material que apresentei a um grupo de investidores, com um mapa das estratégias para navegar neste novo cenário.

NO RADAR

Leia as últimas edições:

FEEDBACK

Se gostou do conteúdo, encaminhe para um conhecido seu