ABERTURA

O empreendedor imobiliário moderno não sofre de escassez de informação. Sofre de indigestão de oportunidades.

A cada semestre, uma nova narrativa – seja uma tecnologia emergente ou um novo nicho de mercado – promete ser a "próxima grande coisa". O instinto natural é tentar abraçar tudo para não ficar para trás.

Mas a história dos grandes alocadores de capital ensina o oposto: o retorno exponencial não vem da dispersão, mas da concentração em poucas teses de alta convicção.

Nesta edição, propomos um método para limpar esse ruído. Em vez de tentar prever o futuro, aplicamos a lógica dos modelos mentais para identificar onde as forças estruturais (como no caso do Affordable Housing) tornam a aposta óbvia e inevitável.

Além disso, derrubamos um mito sobre construção de patrimônio: dados do Federal Reserve revelam que, paradoxalmente, quanto mais rico o investidor, menor a fatia que o imóvel ocupa em sua carteira.

Boa leitura!

Como escolher 1–2 apostas imobiliárias sem virar refém de tendência?

Muitos empreendedores buscam prestar atenção no que falamos na Terracotta com intuito de correr atrás e ficar por dentro dos grandes movimentos e oportunidades que podem impactar seus mercados.

Mas a verdade é que quem corre atrás de tese sempre chega atrasado.

A cada ciclo, novas narrativas surgem prometendo resolver tudo: tecnologia X, modelo Y, tese Z.

Empreendedores imobiliários raramente quebram por falta de informação.

Quebram por má alocação de foco.

De um lado, estão os que apostam em tudo: muitas teses, muitos projetos, pouco aprendizado real.

Do outro, os que não apostam em nada: excesso de cautela, espera eterna pelo “momento certo”, capital parado e irrelevância estratégica.

Os dois comportamentos são comuns.

E os dois são erros.

O ponto não é errar menos.

É escolher melhor – e escolher poucas apostas.

Como Steve Jobs dizia: as decisões corretas não nascem da tentativa de prever o futuro, mas da capacidade de:

olhar para trás,

entender padrões,

reconhecer aprendizados acumulados,

e confiar que decisões bem fundamentadas criam coerência ao longo do tempo.

Esse raciocínio aparece de forma mais estruturada em dois autores clássicos:

Charlie Munger: estrutura antes da decisão

Charlie Munger apresentou o conceito de latticework of mental models, apresentado em “Poor Charlie’s Almanack”.

A ideia central é simples: decisões ruins nascem de raciocínio mono-disciplinar.

Bons decisores constroem uma malha de conhecimento que cruza múltiplas áreas, como:

Economia: incentivos, custos de oportunidade, retorno ajustado ao risco

Engenharia: eficiência, escala, gargalos operacionais

Psicologia: vieses, comportamento coletivo, tomada de decisão sob incerteza

Tecnologia: produtividade, coordenação, redução de fricções

Geopolítica e regulação: limites institucionais e mudanças de regra do jogo

No imobiliário, apostar em uma tese olhando só para “produto” ou só para “retorno” é operar com visão parcial.

A malha vem da sobreposição dessas dimensões.

Enquanto Munger fala de estrutura, Marks fala de julgamento

Munger foca na estrutura do conhecimento, Howard Marks foca na qualidade do raciocínio e na psicologia por trás das decisões.

Em “The Most Important Thing”, Marks insiste que o diferencial não está em acessar informações melhores, mas em interpretar melhor as mesmas informações.

Quando ele fala em:

ciclo: é entender onde o mercado está em termos de euforia ou aversão ao risco

assimetria: é perceber quando o risco percebido é maior do que o risco real

risco de segunda ordem: é antecipar consequências indiretas, não óbvias, de uma decisão

Tendências atraem atenção.

Mas retornos consistentes surgem quando alguém pensa diferente sobre o mesmo cenário.

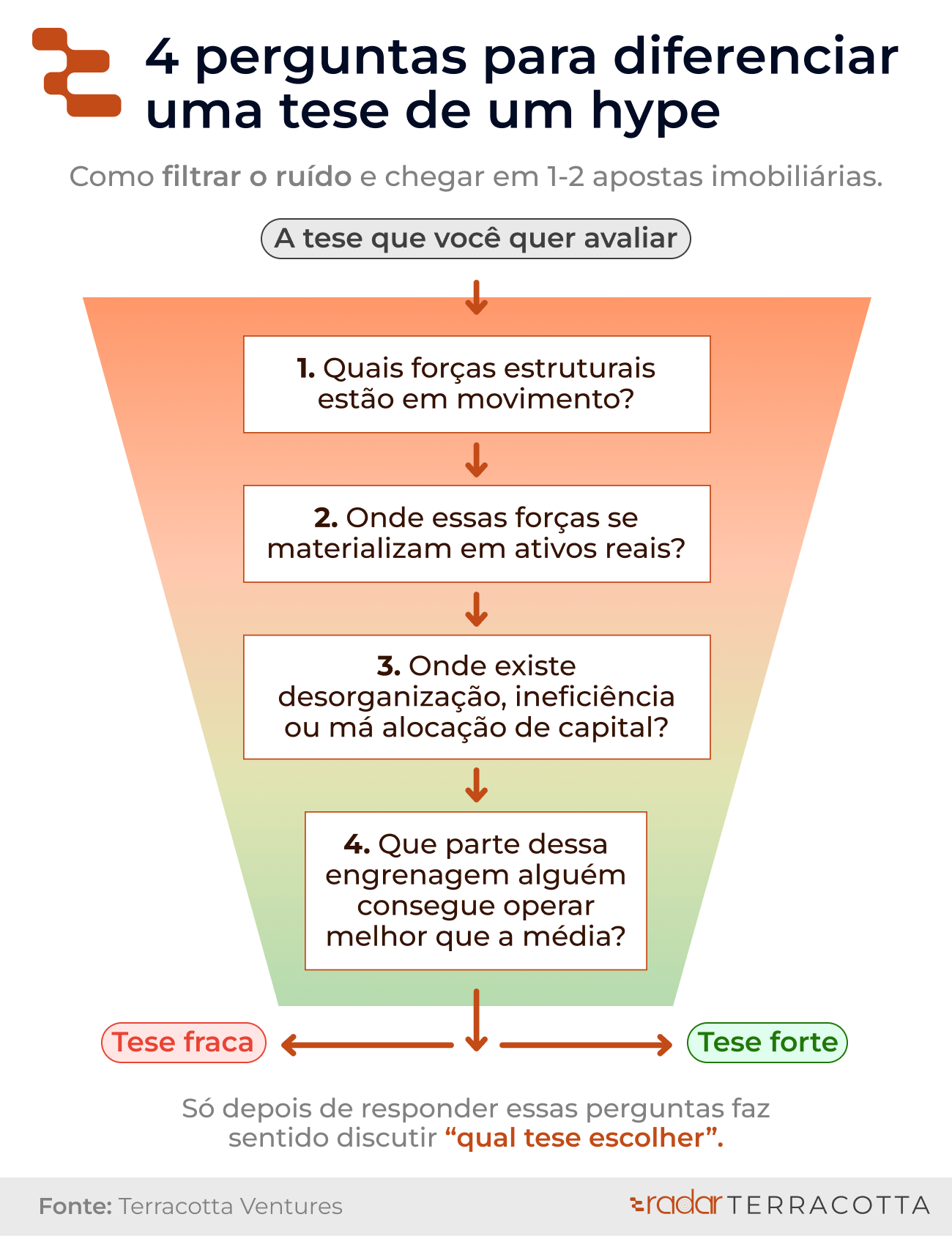

Um método para escolher apostas imobiliárias

Em vez de começar pela tese, o método começa pelas perguntas:

Quais forças estruturais estão em movimento?

Onde essas forças se materializam em ativos reais?

Onde existe desorganização, ineficiência ou má alocação de capital?

Que parte dessa engrenagem eu consigo operar melhor que a média?

Só depois de responder essas perguntas faz sentido discutir “qual tese escolher”.

E é aqui que o exemplo ajuda.

O método leva à pergunta correta: “Em que condições essa tese deixa de ser socialmente bonita e passa a ser economicamente sólida?”

É assim que você escolhe onde concentrar ou não suas apostas. Não seguindo tendências, mas conectando pontos que já estão à vista.

RADAR PRO

Affordable Housing: Da compra para a locação

Moradia acessível é hype? Os dados ajudam a entender. No Brasil, a cada ano o nível de acesso à moradia vem piorando em função do aumento dos preços sem o acompanhamento da expansão na renda.

Se fizer o exercício usando o framework que acabei de falar os indícios ficam claros:

Pergunta 1 – Quais forças estruturais estão em movimento?

Déficit habitacional persistente em grandes centros urbanos.

Crescimento do número de domicílios unipessoais e famílias menores.

Queda do poder de compra real e aumento do custo da moradia.

Urbanização já consolidada, com pouca expansão de solo bem localizado.

Essas forças não dependem de ciclo curto nem de narrativa. Elas seguem atuando mesmo em cenários adversos.

Pergunta 2 – Onde essas forças se materializam em ativos reais?

No caso da affordable housing, elas se materializam em:

imóveis residenciais bem localizados,

com tíquete de aluguel compatível com renda local,

voltados à ocupação contínua, não à revenda.

Ou seja, o ativo não é a unidade isolada, mas o estoque habitacional operado como sistema.

Pergunta 3 – Onde existe desorganização, ineficiência ou má alocação de capital?

A desorganização aparece quando:

o mesmo tipo de imóvel é detido por centenas de proprietários individuais;

cada um opera, mantém e precifica de forma distinta;

o custo de capital é alto e de curto prazo;

não há escala para profissionalizar a operação.

O capital está presente, mas mal estruturado.

O problema não é falta de dinheiro, é falta de coordenação.

Pergunta 4 – Que parte dessa engrenagem alguém consegue operar melhor que a média?

A assimetria surge quando um operador consegue:

consolidar ativos sob uma única estrutura;

construir ou retrofit com escala e padronização;

acessar capital mais paciente;

operar com foco em ocupação, eficiência e recorrência.

Nesse ponto, o retorno deixa de vir da “valorização da unidade” e passa a vir da qualidade da engrenagem.

Mas mais do que apenas entender porque o assunto está na pauta em diferentes mercados pelo mundo; o olhar aqui é perceber como esse movimento irá impulsionar modelos de negócio baseados em locação.

Clique aqui para ler a análise completa

Quer aplicar essa mesma lógica de leitura de ciclo no seu próprio negócio, mas agora pelo ângulo do capital?

Na semana que vem vou conduzir uma Masterclass Gratuita com o Rodrigo Meirelles: O Cenário do Funding Imobiliário em 2026.

Vamos organizar, de forma prática:

O novo cenário do funding no Brasil e o impacto de juros, SBPE, FGTS e mercado de capitais

Como escolher entre equity, crédito e estruturas híbridas sem “forçar” a rota errada

Do papel à captação: o que investidores e credores realmente avaliam para alocar capital

Inscreva-se:

INVESTOR TRACK

Quanto mais capital, menos imóvel

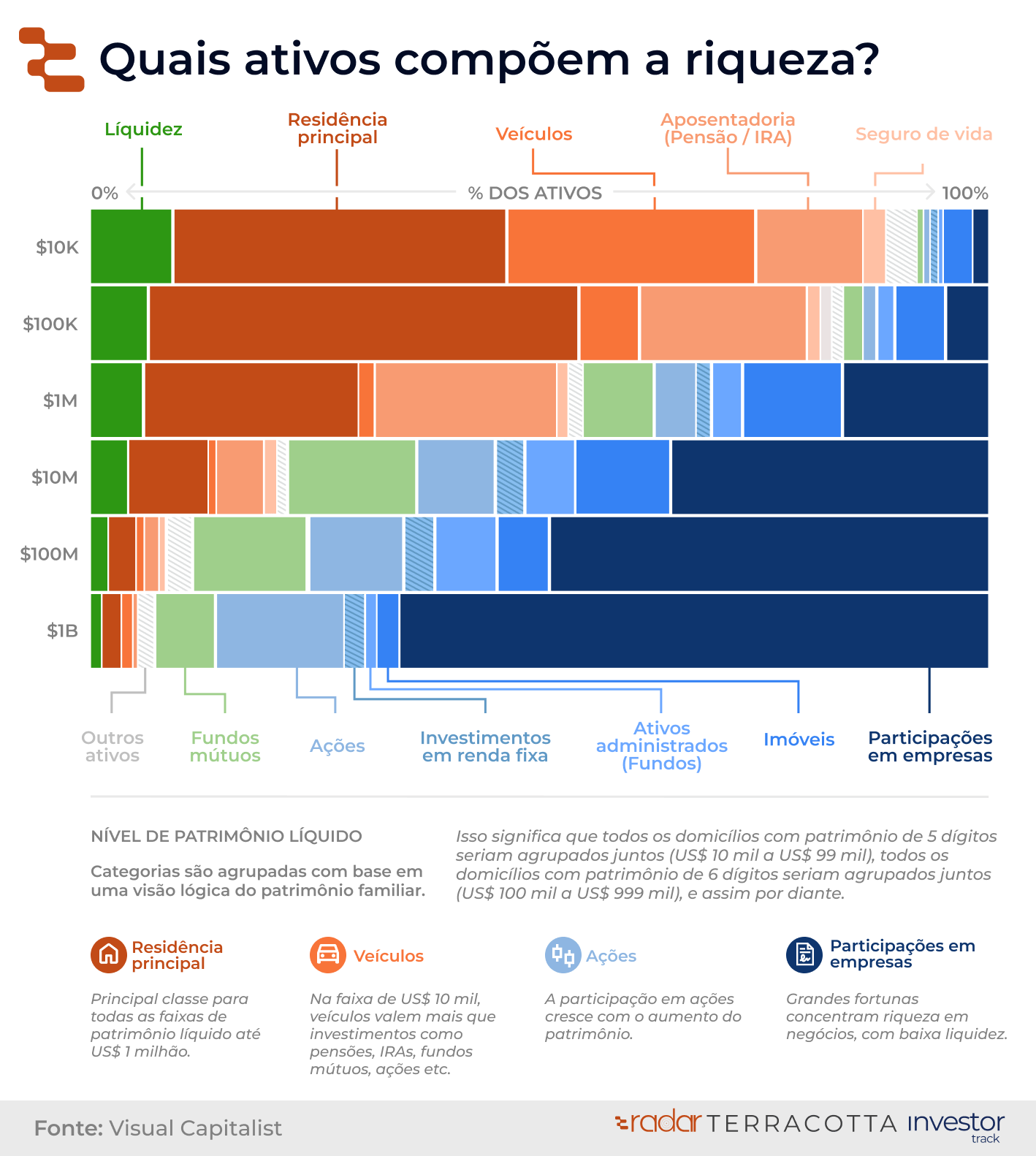

Pode não parecer intuitivo, mas o que os dados provam é que quanto mais dinheiro alguém tem, menos o imóvel faz parte de sua carteira de investimentos.

Essa conclusão vem de uma análise profunda dos dados do Federal Reserve (SCF), que mapeia a composição patrimonial das famílias americanas, de quem tem US$ 10 mil até os bilionários.

O padrão é claro: nas faixas de entrada, o imóvel (residência principal) domina o patrimônio. É proteção e poupança forçada.

Mas quando cruzamos a linha dos multimilionários, o jogo vira. O Real Estate perde peso relativo e cai para cerca de 3% a 4% da carteira no nível bilionário.

Isso significa que eles pararam de investir no setor? Pelo contrário. O volume absoluto investido cresce 30x. O que muda radicalmente é a forma de alocação.

O imóvel deixa de ser um "fim" (compra e venda de m²) e vira "meio" (infraestrutura de capital).

Na análise completa, explicamos por que o investidor sofisticado troca o "ativo isolado" por "estruturas geridas", como evitar o viés cognitivo de achar que Real Estate é só comprar prédios e quais são as perguntas certas a se fazer quando seu patrimônio cresce.

Clique aqui para ler a análise completa

NO NOSSO RADAR

Leia também:

IA que ajuda na compra de materiais levanta rodada de investimento

Rooftop levanta R$ 172M junto com Mercado Bitcoin

Os aprendizados em 2025 sobre dolarização de patrimônio

Mercado debate Cyrela vendendo ações da Cury

Procore compra empresa de agentes de IA para empreiteiros

Grandes tendências para 2026

FIQUE DE OLHO

Leia as últimas edições:

FEEDBACK

Se gostou do conteúdo, encaminhe para um conhecido seu