Esta é a Investor Track, nossa nova análise semanal focada em estratégias e teses de investimento para o mercado imobiliário da próxima década. Para se inscrever e receber toda semana, basta clicar aqui.

ABERTURA

Com alguma frequência vejo o tema bolha dos studios se tornar pauta na mídia, e rodas de conversas entre investidores ou empreendedores imobiliários.

O fenômeno que começou em São Paulo, se multiplicou pelo Brasil e hoje, em inúmeras capitais, a oferta de estúdios se tornou um filão de mercado.

No Investor Track de hoje trago a pergunta: estamos diante de uma bolha nos studios?

Continue a leitura para descobrir.

No conteúdo de hoje:

🫧 O mercado de studios é uma "bolha" prestes a estourar?

🏙️ A superoferta de studios pressiona a rentabilidade do aluguel

📊 Dado: rentabilidade do aluguel longo já superou a do curto

📉 O mercado não vai estourar, mas sim recuar em algumas praças

🤔 O papel do investidor ao analisar a operação do ativo

#1

O fantasma da bolha

O termo “bolha” é sedutor. Rápido, visual, carregado de alerta. Mas também é impreciso quando se fala de mercado imobiliário.

Na teoria econômica, bolha é o descolamento entre o preço de um ativo e seus fundamentos de valor.

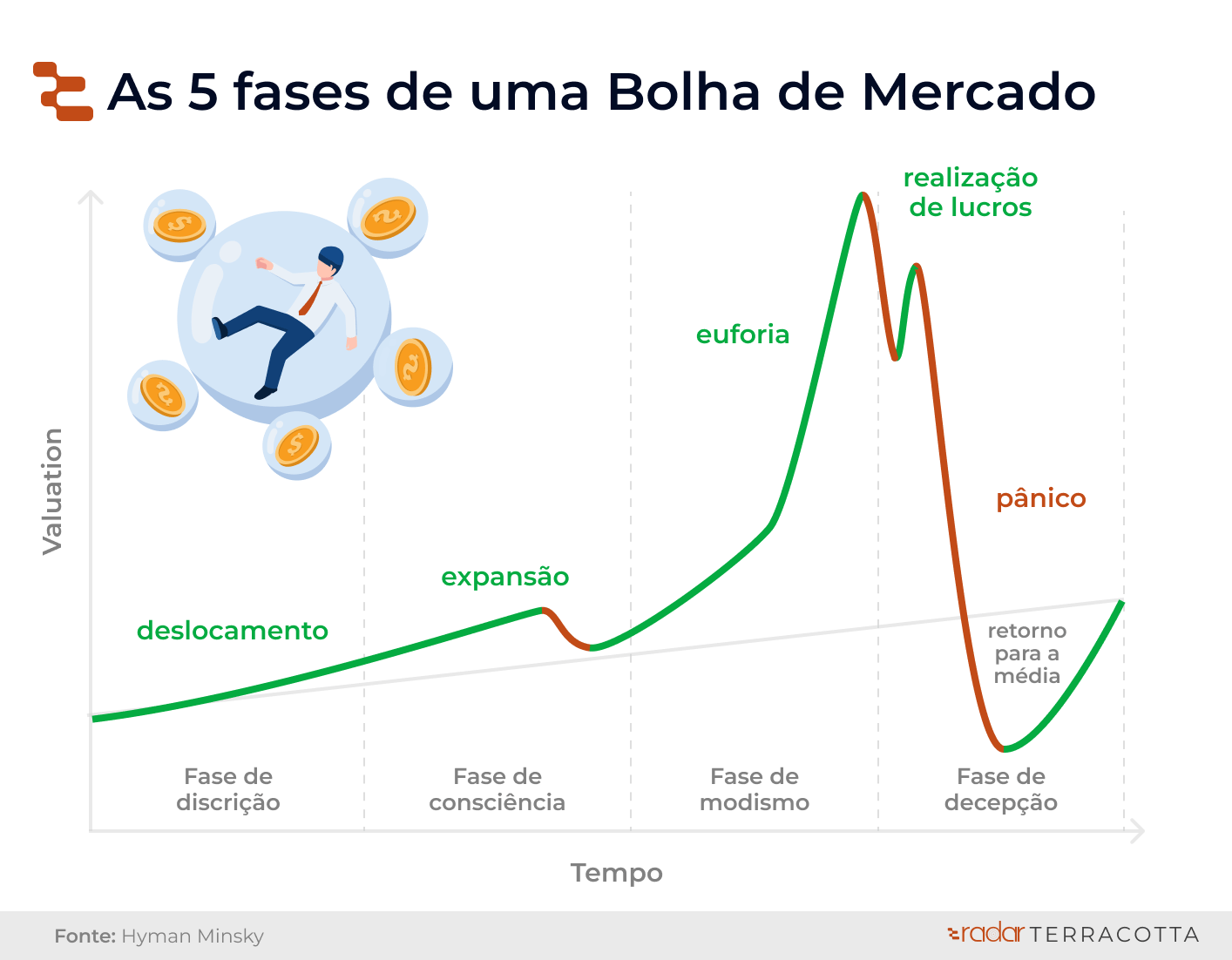

Segundo o economista norte americano Hyman Minsky, uma bolha segue um ciclo em cinco fases: deslocamento, expansão, euforia, realização de lucros e pânico.

O ponto crítico — o chamado Minsky Moment — ocorre quando a confiança se esgota e os preços entram em queda abrupta, rompendo a lógica especulativa.

É quando a narrativa supera a racionalidade.

Em geral acontece com ativos altamente líquidos, onde o pânico se propaga com velocidade.

No real estate, a história é outra: o ajuste raramente se dá em explosões. Ele vem em forma de desaquecimento, saturação como um verdadeiro refluxo.

A lição dos flats

No final dos anos 1990, os flats eram o futuro.

Imóveis híbridos, com serviços hoteleiros e promessas de alta rentabilidade. Foram lançados em massa, com forte adesão de investidores pessoa física.

Poucos anos depois, o segmento virou sinônimo de mico imobiliário: baixa ocupação, queda nos valores e gestão conflituosa.

Houve casos de desvalorização de mais de 70% em três anos, e a taxa de ocupação caiu para apenas 25% em alguns empreendimentos, segundo o Secovi-SP. Entre 2004 e 2009, os lançamentos praticamente cessaram.

Não foi um colapso absoluto, mas sim um ciclo de refluxo e reestruturação lenta.

#2

Studios: a nova onda?

Dez entre dez lançamentos em certas regiões envolveram studios.

Tamanhos replicados, localizações similares, narrativas prontas: "alta liquidez", "aluguel garantido", "rentabilidade superior ao CDI".

Mas quem comprou nos ciclos mais recentes já percebeu: a realidade operacional começa a descolar do discurso.

De 2016 a 2024, a oferta anual de studios (até 45m²) saltou de cerca de 7 mil para mais de 52 mil unidades. Só em São Paulo, em 2023 foram lançadas 44.126 unidades desse tipo, com novo recorde em 2024.

Em bairros nobres, o valor por metro quadrado ultrapassa R$ 25.500. A valorização entre planta e entrega chega a 30% ou mais em alguns casos. Mas o cap rate efetivo recua, a competição pressiona os aluguéis e a vacância cresce.

O short stay vs o long stay

Os studios abraçaram a aposta no público de short stay — locações de curta duração voltadas a viajantes de negócios, turistas e profissionais em mobilidade.

Nesse segmento, a precificação segue lógica de diária, sujeita a sazonalidade e à concorrência das OTAs, o que traz maior volatilidade, mas também picos de rentabilidade.

Já o mercado de long stay — contratos de média e longa duração — obedece a uma dinâmica mais estável, atrelada ao custo de vida e ao poder de compra local.

O que se observa nos grandes centros é uma aceleração da demanda por long stay, impulsionada por mudanças de estilo de vida, escassez de crédito e busca por flexibilidade, enquanto o short stay se mostra mais saturado e pressionado pela oferta crescente.

Para o investidor, isso significa que o estúdio, que foi comprado para girar como “mini-hotel”, irá migrar para o modelo de moradia flexível para preservar valor.

Um exercício simples ajuda a entender esse movimento.

#3

O caprate do studio

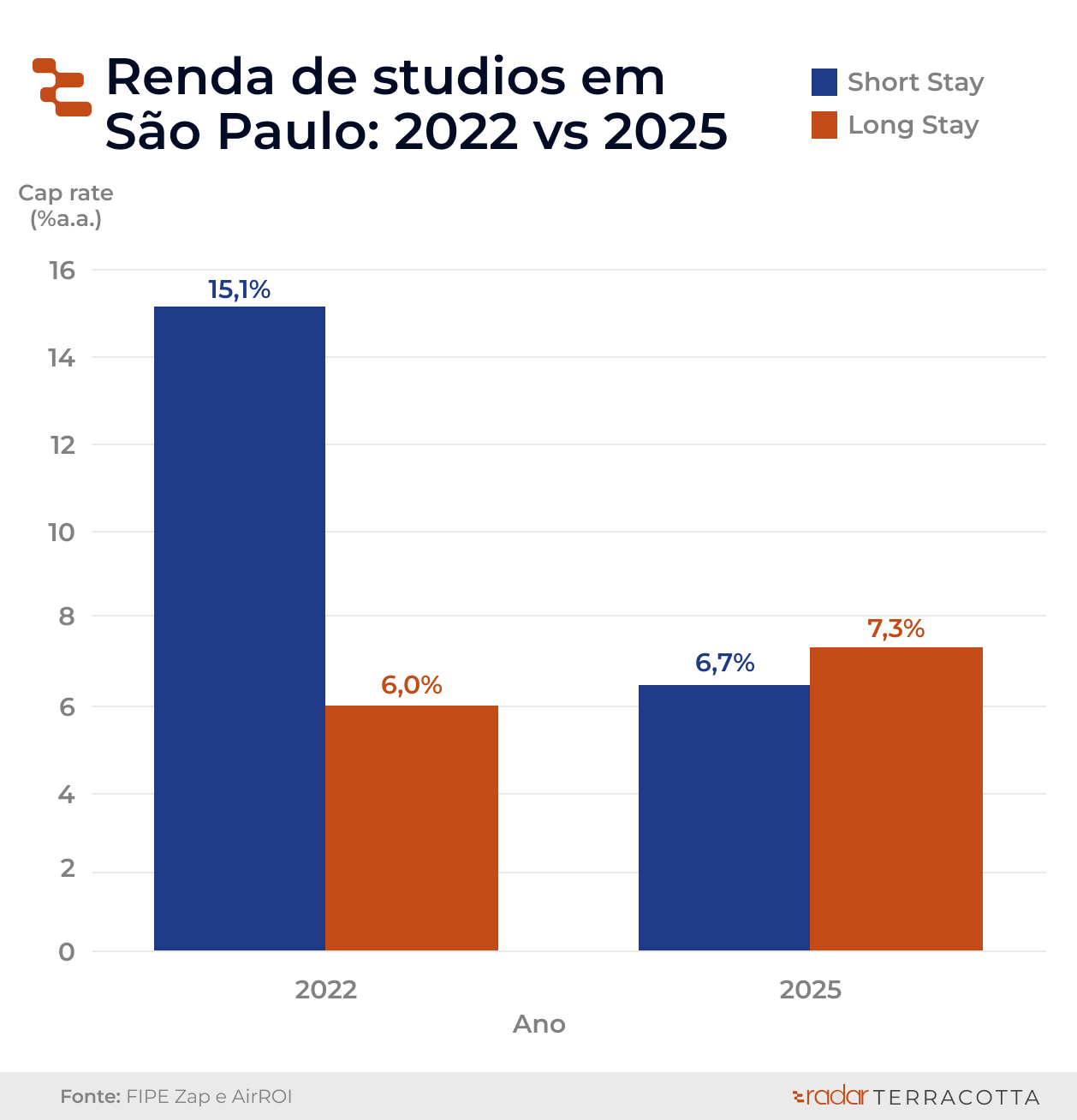

De acordo com dados do FipeZap e do AirRoi, analisamos preços e renda de studios em São Paulo entre outubro de 2022 e agosto de 2025.

Alguns destaques:

Um studio de 30 m², comprado por cerca de R$ 356 mil em 2022, hoje está avaliado em torno de R$ 415 mil com base no m2 médio.

Short stay (2022): receita bruta projetada era de R$ 6 mil/mês. Em 2025, com queda de ocupação e excesso de oferta, o mesmo indicador está em R$ 3,2 mil/mês. Após despesas (condomínio, IPTU, internet, gestão e OTAs), a renda líquida real é próxima de R$ 1,9 mil/mês.

Long stay: aluguel mensal era de R$ 1,7 mil em 2022, hoje á ultrapassa R$ 2,4 mil/mês em 2025.

Isso significa que, em 2022, o cap rate líquido de um studio era de cerca de 15,1% a.a. na curta estadia e 6% a.a. na locação de longa duração.

Mas em 2025 essa relação se inverteu: o cap rate passou a ser de 7,3% a.a. no long stay e 6,7% a.a. no short stay.

É evidente que os dados mostram não um elemento determinístico de expectativa de rentabilidade, mas sim um direção de tendência com base em comportamento médio.

#4

Não vai estourar… mas vai recuar

Com o aumento de studios a serem entregues, veremos um excesso de oferta pressionando os valores de tarifas.

O desafio é que nem todo studio tem vocação ou localização para atrair demanda de média e longa estadia de qualidade.

Esse descompasso gera um desconto implícito no valor real do imóvel:

Em vez de R$ 415 mil, o imóvel deveria ser precificado mais próximo de R$ 355 mil (com base em seu caprate)— uma correção de aproximadamente 15% frente ao valor projetado.

Mas que, em algumas localidades, seguramente passará dos 30% – o mesmo visto no mercado de flats no passado.

Em síntese:

Não, o studio não é uma bolha pronta para explodir. Ele é um ativo real, com uso concreto e valor de mercado. Mas isso não o impede de entrar em refluxo: quando a demanda estabiliza, a rentabilidade corrige e a oferta precisa ser reavaliada.

Não é o caos. É o ciclo natural se impondo.

#5

O que o investidor profissional deveria perguntar

Antes de entrar em um projeto de studios, um investidor sofisticado deveria fazer as seguintes perguntas:

Qual o LTV do cliente final? Existe fidelização ou é apenas rota de passagem?

Há operação proprietária com gestão profissional ou é cada um por si?

Existe valor de reposição nesse ativo? Há escassez real ou é replicável?

A governança é robusta? A estrutura protege o capital ou depende da boa vontade do mercado secundário?

Há flexibilidade para reaproveitar o imóvel?

Movimentos como esse é o que vão, por um lado, desacelerar o mercado de studios, ao mesmo tempo que vão impulsionar outros formatos de aluguel como o Multifamily.

Afinal, para que ser dono de uma unidade individual, se você pode ser dono de um prédio e ter menos exposição à volatilidade de um único ativo?

Se você perdeu, confira na última edição do investor track.

ENQUETE

Se a resposta for sim, responda este email com o tipo de oportunidade que te interessa.

Será ótimo saber mais sobre o perfil de investimento da nossa audiência.

Assine o Investor Track e receba um material exclusivo:

Para começar a receber o conteúdo semanal, basta estar inscrito no Radar Terracotta e clicar aqui.

Ao se cadastrar, você receberá em seu e-mail o material que apresentei a um grupo de investidores, com um mapa das estratégias para navegar neste novo cenário.

NO RADAR

Leia as últimas edições:

FEEDBACK

Se gostou do conteúdo, encaminhe para um conhecido seu