Se você tem gostado dos nossos conteúdos, compartilhe clicando aqui

ABERTURA

Hoje abrimos a edição #152 do Radar Terracotta trazendo para a pauta o tema tokenização de recebíveis, os fundamentos do Senior Living e como os family offices estão mudando suas estratégias de investimento imobiliário.

Aproveitem a leitura!

Na edição de hoje:

🔑 Condoconta e Foxbit revelam o baixo custo da tokenização para operações de crédito imobiliário.

💰 Por que o tijolo deixou de ser abrigo para os Family Offices e o que eles procuram agora.

👵 O que torna o Senior Living um ativo operacional com potencial de R$ 140 bilhões.

#1

O que Condoconta e Foxbit revelam sobre o futuro das operações de crédito tokenizadas

Semana sim, semana não alguém me pergunta sobre tokenização.

E faz sentido: o tema tem ocupado espaço crescente nas discussões sobre o futuro do mercado imobiliário e financeiro.

Enquanto CRECI e entidades cartoriais disputam o controle e a influência sobre a tokenização de imóveis físicos, o mundo do crédito avança de forma mais pragmática — com estruturas tokenizadas ganhando corpo e tração.

Um caso real

Na última semana, a Condoconta, em parceria com a Foxbit, lançou o FTCondo-01, um token lastreado em recebíveis condominiais.

O FTCondo-01 é um token emitido em blockchain e vinculado a créditos originados pela Condoconta, banco líder no mercado condominial brasileiro com mais de 14 mil condomínios atendidos, R$ 3,5 bilhões movimentados em transações e mais de R$ 600 milhões concedidos em crédito.

Em termos simples, a Condoconta antecipa valores que condomínios têm a receber (como taxas condominiais e inadimplências parceladas) e transforma esses créditos em tokens digitais, que são vendidos a investidores.

Cada token representa uma fração dessa operação, com rentabilidade estimada de até 1,6% ao mês, prazo de 150 dias, pagamentos mensais programados e devolução integral do capital no vencimento.

Na prática, isso significa que os valores que condomínios têm a receber — como taxas condominiais pagas mensalmente — foram convertidos em tokens digitais emitidos em blockchain, permitindo que investidores comprem pequenas frações desses créditos.

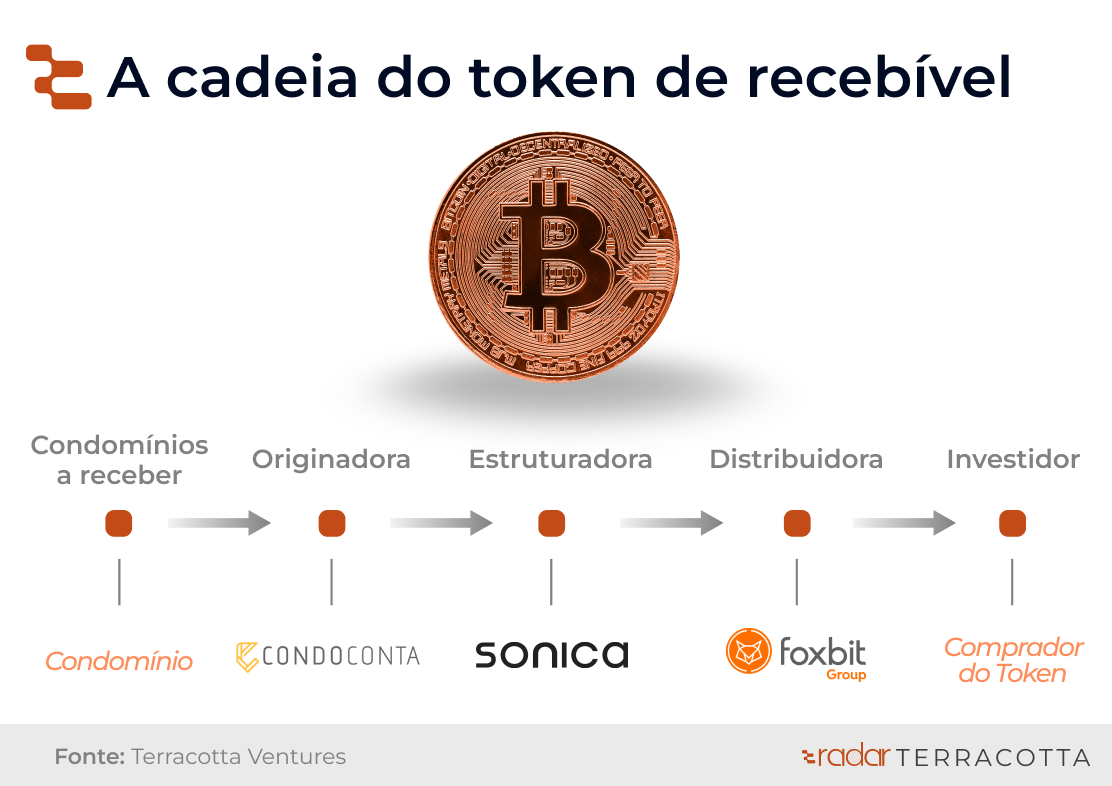

Como funciona

A lógica é simples:

Um condomínio possui créditos a receber

Esses créditos são agrupados, auditados e tokenizados, ou seja, representados digitalmente.

Investidores compram os tokens, adiantando o valor ao condomínio e recebendo, em troca, o direito de receber os fluxos desses créditos.

O resultado é uma operação com garantia real imobiliária (pois os créditos estão ligados a imóveis) e rentabilidade contratual. No caso do token Condoconta, o retorno projetado é de 1,6% ao mês, bem acima da renda fixa tradicional.

As vantagens em relação às estruturas tradicionais

Uma das grandes vantagens da tokenização como instrumento para operações de crédito é o custo.

Enquanto uma operação via Fundo de Direitos Creditórios (FIDC) pode custar caro em taxas, intermediários e estrutura jurídica, uma operação tokenizada pode custar até um quarto do valor, facilitando operações menores.

Além disso, a emissão em blockchain garante transparência, rastreabilidade e liquidez potencial — características muito valorizadas pelos investidores.

Mas talvez o ponto mais interessante seja outro: a democratização do acesso

Qualquer investidor pode participar de uma operação estruturada, com garantia real, baixo valor de entrada e retorno competitivo — algo que antes era restrito a grandes investidores institucionais.

Um movimento que se consolida

Essa não é uma estreia isolada.

No ano passado, a Solve, também parte do nosso portfólio, explorou os benefícios de captar recursos por meio de uma operação tokenizada, comprovando na prática a eficiência dessa estrutura.

O que antes parecia um experimento de fintechs, hoje começa a se consolidar como instrumento financeiro legítimo, especialmente em operações de crédito com lastro real.

A recomendação para os empreendedores imobiliários

Operações como o FTCondo-01 serão cada vez mais comuns.

Minha recomendação para os empreendedores imobiliários interessados em tokenização é: comecem pelas operações de crédito.

Entendam como o token pode baratear captação, dar liquidez a recebíveis e abrir acesso a novos investidores.

O foco nas estruturas de equity, voltadas à fracionamento de propriedade e valorização do m2 vai levar mais tempo para amadurecer, enfrentam maior incerteza regulatória e menor tração prática.

A tokenização está deixando de ser um conceito futurista para se tornar uma ferramenta concreta de funding e eficiência financeira.

#2

Family Offices: O Fim do Tijolo como Abrigo e o Início da Estratégia

Os family offices não são mais estruturas discretas para preservar fortunas. Eles se tornaram plataformas de investimento global, profissionalizadas e orientadas a impacto.

Ao longo da última década, os family offices deixaram de ser estruturas discretas dedicadas à preservação de fortunas familiares para se tornarem verdadeiras plataformas de investimento global.

Analisamos os relatórios da UBS e Campden Wealth (2016) e o Informe Global Family Office 2025 para entender o tamanho dessa transformação.

2016: O Imóvel como Abrigo

No início da década passada, o cenário global era de aversão ao risco pós-2008.

O foco era preservar capital. Na média, 20% dos portfólios estavam em imóveis, quase sempre via investimento direto e em mercados locais.

A lógica era defensiva: o imóvel gerava renda previsível, protegia da inflação e mantinha o patrimônio "visível e controlável". O tijolo era símbolo de patrimônio, não de performance.

2025: Ativo Como Plataforma de Valor

Dez anos depois, a alocação percentual em real estate até caiu (para 12% a 15%), mas o modo de investir mudou profundamente.

O que antes era brick and mortar virou strategy and data.

Os family offices acessam o setor via fundos especializados, infraestrutura sustentável, data centers e teses como habitação como serviço.

No Investor Track dessa semana, analisamos a fundo o ciclo de investimento das famílias ultra-ricas, detalhando as três forças que explicam essa virada, e como o real estate sustentável se tornou a interseção perfeita entre retorno e impacto.

#3

Os Fundamentos do Senior Living

O Senior Living é uma inevitabilidade demográfica com potencial de R$ 140 bilhões no Brasil.

Mas transformar essa demanda em negócio escalável exige entender sua natureza: ele é um ativo operacional.

O valor do investimento depende menos da obra e mais da qualidade da gestão e do cuidado entregue todos os dias.

Os Diferentes Modelos de Cuidado

O setor se organiza em uma linha contínua, onde o valor aumenta com o nível de serviço:

Independent Living (IL): para idosos autônomos, com foco em conveniência e socialização.

Assisted Living (AL): para quem precisa de suporte em tarefas diárias, com equipe assistencial e enfermagem leve.

Memory Care (MC): voltado a demências, como Alzheimer, com alta proporção de cuidadores e estrutura segura.

Nursing Homes: voltados à alta complexidade clínica, atuando como extensão do sistema de saúde.

Continuing Care Retirement Communities (CCRCs): modelos integrados que permitem transição entre níveis de cuidado dentro do mesmo empreendimento.

O valor do ativo está na capacidade de oferecer continuidade de vida ao longo do envelhecimento.

Os Fundamentos Econômicos

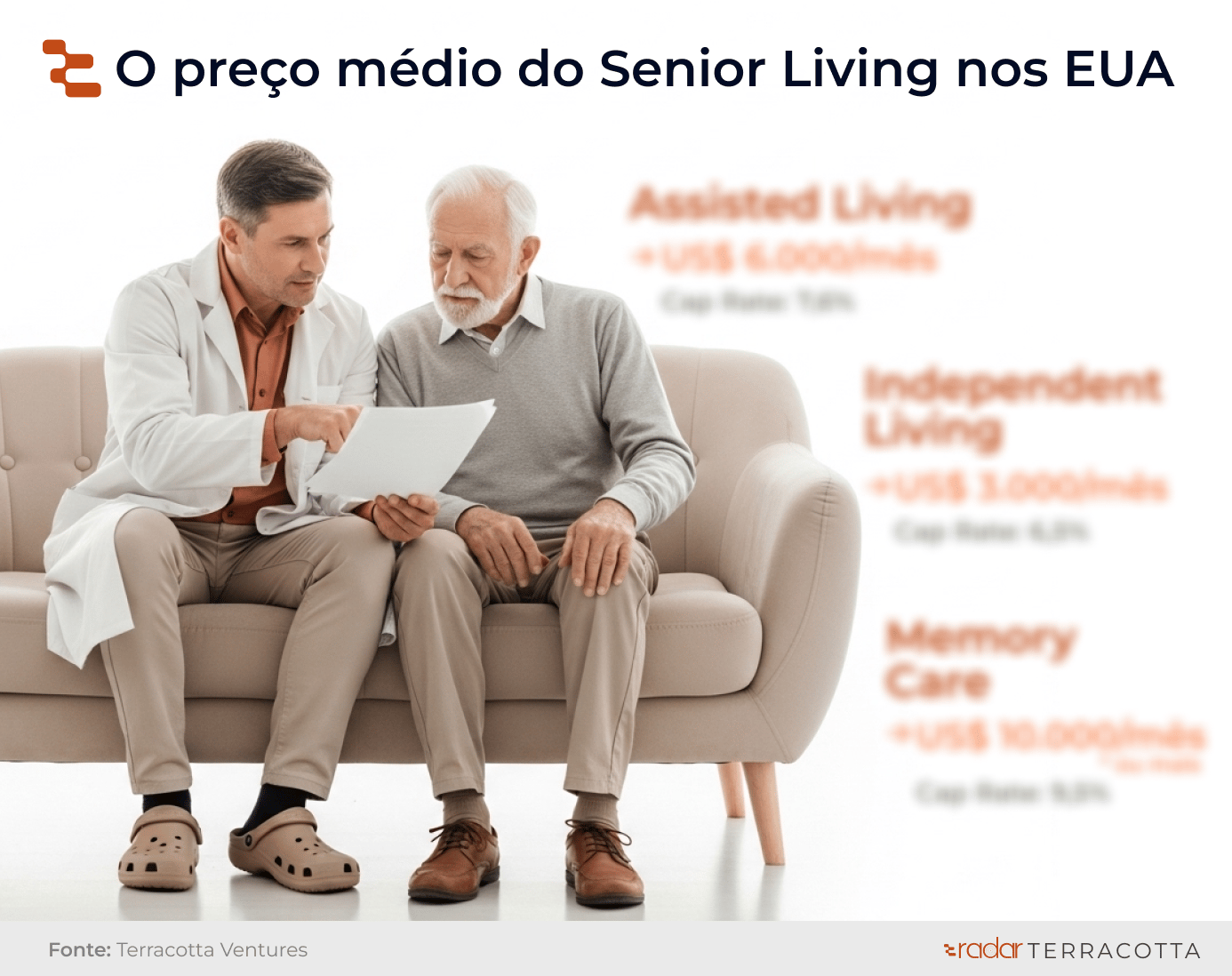

Nos EUA, os preços pagos pelos moradores variam fortemente conforme o nível de cuidado:

Independent Living: US$ 3.000/mês

Assisted Living: US$ 6.000/mês

Memory Care: US$ 10.000/mês ou mais

O preço mais que triplica, mas também sobem custos, exigências e riscos.

No Radar Pro dessa semana, mergulhamos no Senior Living para entender o trade-off estrutural entre o capital e o cuidado.

Além disso, detalhamos o aumento do cap rate conforme o nível de serviço sobe, a importância crítica do Operador e por que este ativo deve ser visto como um nó do sistema de saúde, e não um novo Short Stay.

RETROSPECTIVA

Leia as últimas edições:

FEEDBACK

Se gostou do conteúdo, encaminhe para um conhecido seu